4 strategier for å selge fond når det er tid for å bruke av pengene

Her forklarer vi hvordan du best kan selge fond den dagen du er i mål, og det er tid for å bruke av fondsinvesteringen din.

Endelig er den her – dagen du skal bruke av pengene du har i fond! Målet er nådd, og du gleder deg over å ha nok penger til å realisere akkurat det du ønsker. Men, hvordan skal du selge fond og ta ut pengene dine i praksis? Det er flere måter å gjøre dette på, og hvilken strategi du velger for å selge kan faktisk påvirke hvor mye penger du ender opp med.

Populære strategier for å selge fond er å:

- Ta ut alt på en gang

- Ta ut tilsvarende innskuddet og opptjent skjermingsfradrag på aksjesparekontoen og lar resten stå til for eksempel arvingene

- Ta ut et fast beløp hver måned til det er tomt

- Ta ut en viss andel hver måned med mål om å bevare pengene

Hver av disse strategiene for å selge fond har både fordeler og ulemper. Jeg skal derfor redegjøre for dem i detalj, og forklare hvilken strategi som kan passe for hvem – det avhenger nemlig av hva du ønsker å oppnå med pengene dine!

Ønsker du hjelp med å lage en plan for å selge fond?

1. Tar ut alle pengene på en gang

Du kan selge alt du har i fond på en gang. Det er en god strategi om du har mål om å bruke alle pengene relativt raskt, for eksempel til en hytte i løpet av ett til to år.

Når du selger alt på en gang får du forutsigbarhet. Da vet du nøyaktig hvor mye penger du har å rutte med. I tillegg slipper du å bekymre deg for at dårlig avkastning fremover skal gi deg mindre penger enn du planla. Nedsiden er at du må betale skatten på avkastningen du har opparbeidet deg opp gjennom årene på en gang.

Strategien for deg som skal bruke alt på en gang

Si du har en million kroner i aksjefond, hvor 500 000 kroner er sparing og opptjent skjermingsfradrag og 500 000 kroner er skattepliktig avkastning. Skjermingsfradrag er et fradrag som reduserer hvor mye av avkastningen i aksjefond du betaler skatt på. Pengene skal du bruke på å kjøpe deg en hytte på fjellet, så de skal brukes raskt.

Når du da selger alt utløser du skatt på avkastningen du har opparbeidet deg for inneværende skatteår minus skjermingsfradrag. Skattesatsen for aksjegevinster er 31,68 prosent for 2020, så du må betale 158 400 kroner i skatt for å ta ut alt på en gang. Du sitter daigjen med rundt 840 000 kroner etter skatt som du realiserer hyttedrømmen med.

Det er viktig at du skal bruke pengene med en gang når du velger denne strategien. Hvis du derimot tenker å selge alt du har i fond for å la en del stå på bankkonto, må du følge nøye med nå.

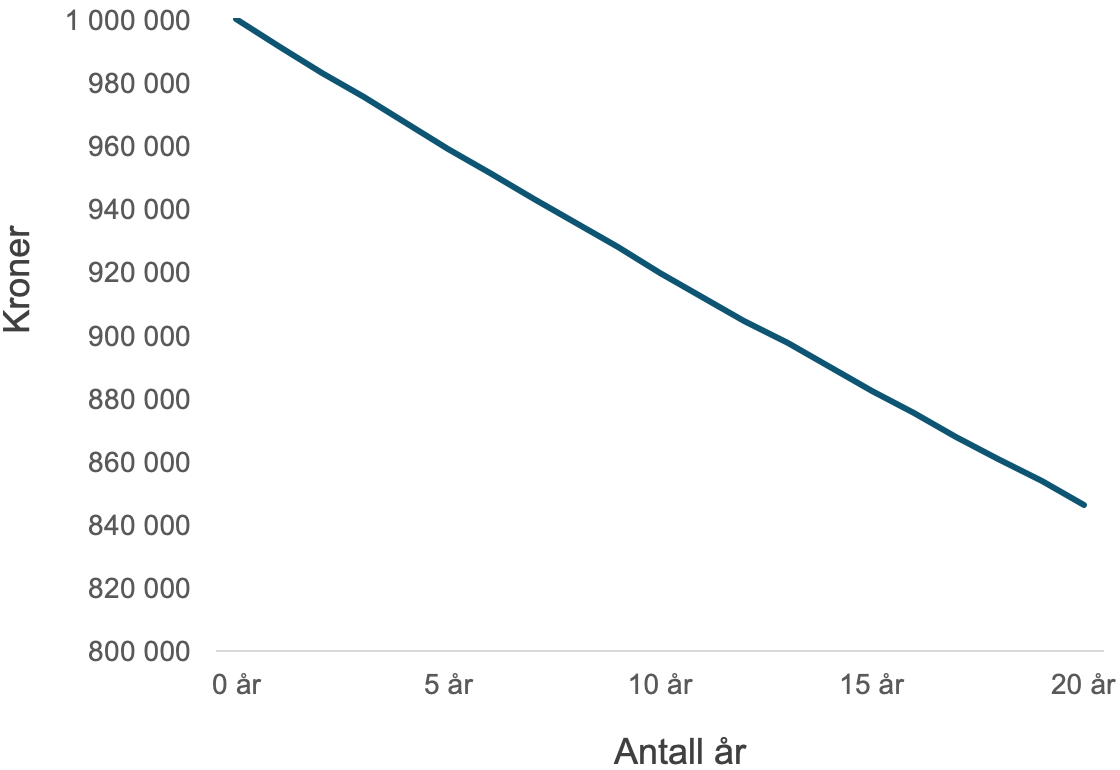

Penger som står lenge på bankkonto taper kjøpekraft

Si du selger aksjefond og har igjen en million kroner etter skatt. Pengene lar du stå på bankkonto til 1,5 prosent årlig rente. I løpet av fem år vil verdien av millionen ha blitt redusert til cirka 960 000 kroner. Det skjer fordi skatt på renteinntekter og inflasjon, prisstigningen i samfunnet, spiser av kjøpekraften til pengene dine når avkastningen er lav.

Hvis du i tillegg betaler formuesskatt blir utviklingen enda verre enn i figuren under.

Her ser du hvordan en million kroner taper seg i verdi på en bankkonto med 1,5 prosent rente, etter 22 prosent skatt på renteinntekter og 2 prosent årlig inflasjon over tid. Formuesskatt som spiser 0,85 prosent årlig av beløpet på sparekontoen din kommer eventuelt i tillegg.

2. Tar ut “innskuddet” og lar resten stå til arvingene

Hvis du ikke trenger alle pengene kan du selge aksjefond tilsvarende innskuddet og ubenyttet skjermingsfradrag på aksjesparekontoen din. Innskudd vil si pengene du har kjøpt aksjefond for. Da utløser du nemlig ikke skatt på avkastningen, og kan la resten av pengene stå i fond og vokse videre til for eksempel neste generasjon tar over.

Skatten skal en dag betales. Men på aksjesparekonto skjer ikke det før du flytter avkastningen minus skjermingsfradraget ut av kontoen.

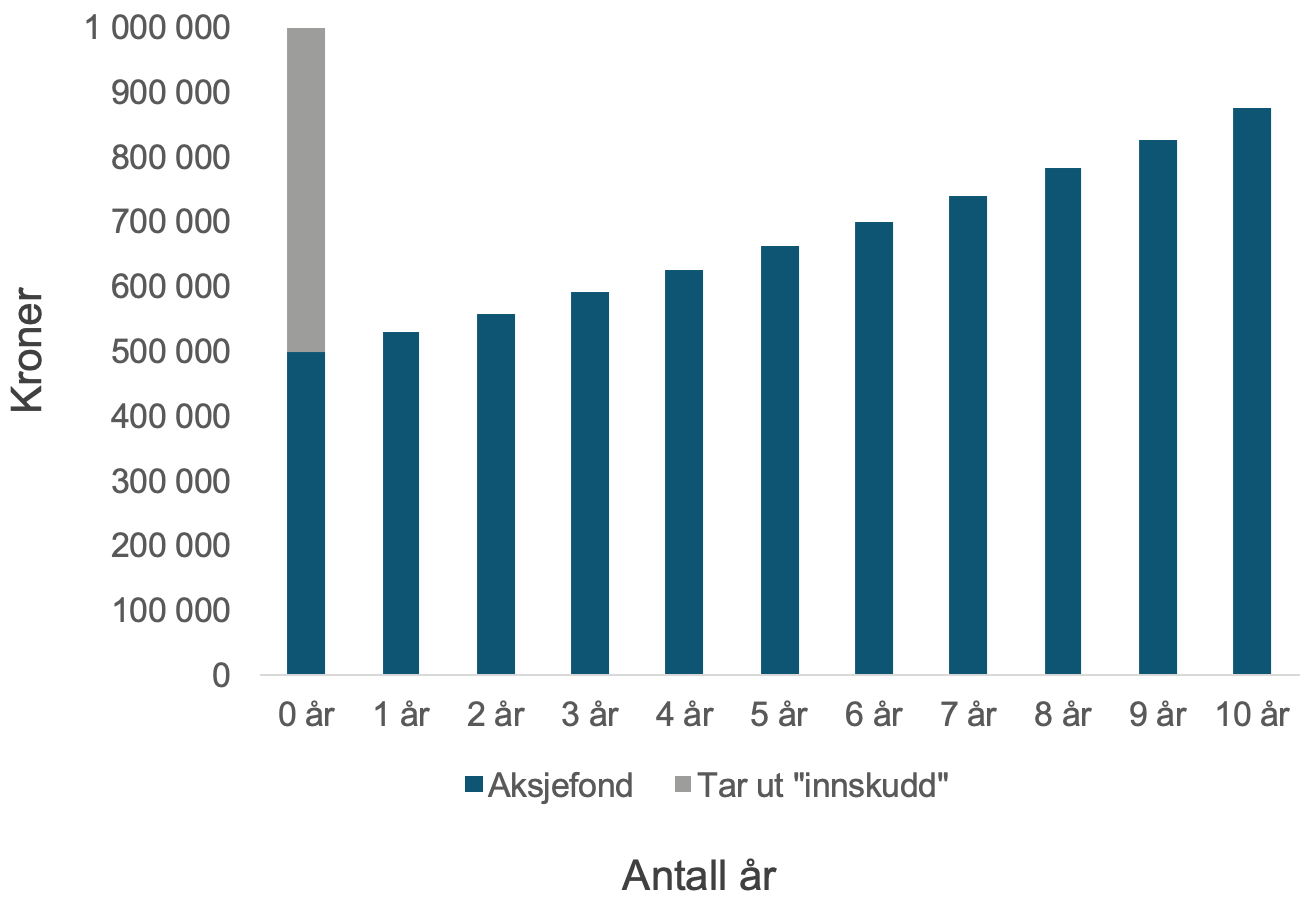

Strategien for deg som ikke trenger alle pengene selv

Si du har en million kroner i aksjefond som du eier gjennom en aksjesparekonto. Halvparten er innskudd og opptjent skjermingsfradrag og resten er skattepliktig gevinst. Siden du ønsker å la noe stå igjen til barna, selger du og tar ut 500 000. Resten, som er skattepliktig gevinst, lar du stå igjen i aksjefond, hvor de får vokse videre til neste generasjon.

Bransjestandarden for avkastningsprognoser for aksjefond, sier du kan forvente 5,75 prosent i årlig gjennomsnittlig avkastning. De 500 000 kronene som står igjen i aksjefond, kan altså vokse til cirka 880 000 kroner de neste ti årene. Eller 650 000 kroner hvis du justerer for 2 prosent årlig inflasjon, som er forventet prisstigning fremover.

Her ser du hvordan en million kroner i aksjefond hvor du tar ut tilsvarende innskuddet og opptjent skjermingsfradrag på 500 000 kroner og lar 500 000 kroner i avkastning stå igjen til 5,75 prosent årlig gjennomsnittlig avkastning de neste ti årene.

3. Tar ut et fast beløp hver måned til det er tomt

En annen strategi er at du selger deg gradvis ut av fondene dine. For pensjonister er det en fin måte for å spe på inntekten, og du gjør det enkelt med en uttaksavtale. Da tar du automatisk ut et fast beløp, for eksempel hver måned, til du har brukt opp alt.

Når du selger gradvis vil pengene som står igjen i aksjefond vokse videre. Dermed kan du ende med betydelig mer penger enn om du solgte alt på en gang. Med aksjefond på aksjesparekonto betaler du heller ikke skatt på uttakene før du har tatt ut tilsvarende gevinsten minus opptjent skjermingsfradrag.

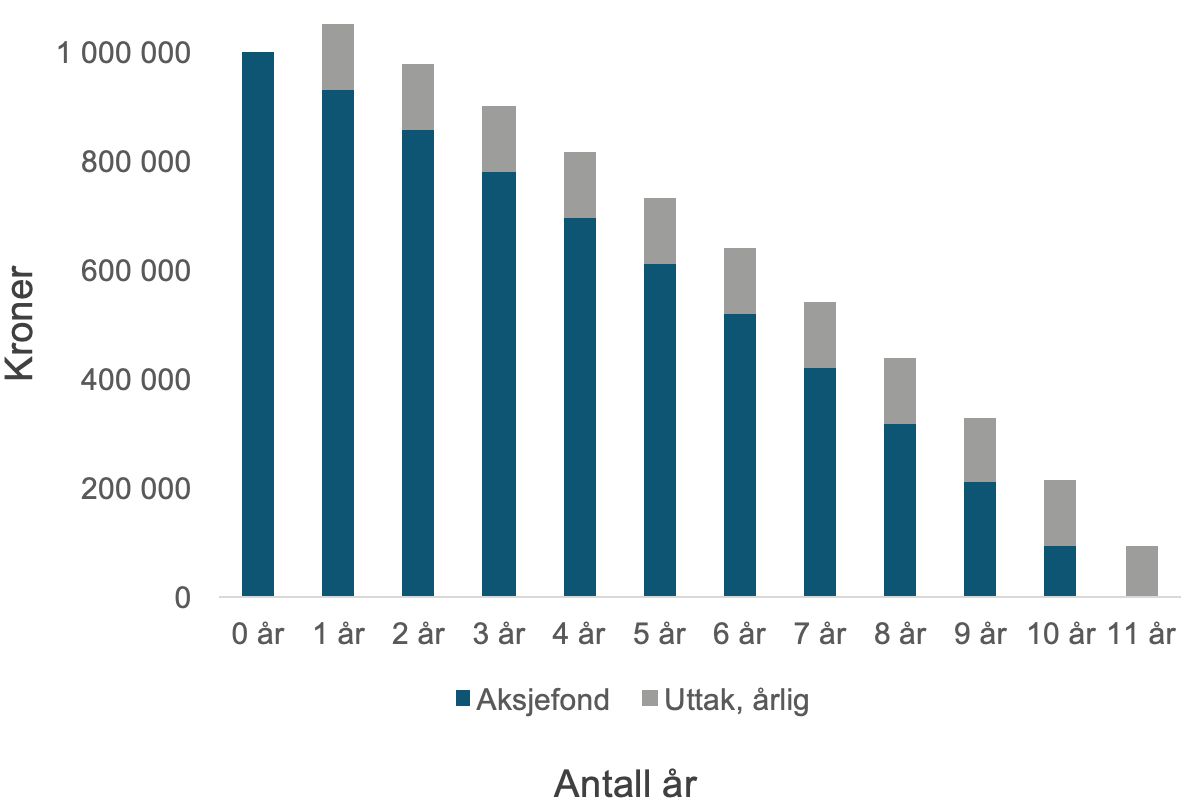

Strategien for deg som ønsker ekstra inntekt i en periode

Si du har en million kroner i aksjefond stående på en aksjesparekonto. Du tar ut 10 000 kroner hver måned og oppnår 5,75 prosent i årlig gjennomsnittlig avkastning på pengene som står i aksjefond. Millionen din vil da kunne generere 10 000 kroner i ekstra inntekt før skatt i omtrent ti år og ni måneder før du er tom.

Samlet vil du til slutt ha tatt ut cirka 1,29 millioner kroner, 290 000 kroner mer enn den opprinnelige millionen. Hvis avkastningen blir høyere enn forventet vil perioden hvor du kan ta ut 10 000 kroner i måneden bli lenger. Skulle den derimot bli lavere kan uttaksperioden bli kortere enn først forespeilet. I så fall bør du vurdere å ta ut mindre mens det står på.

Her ser du hvordan en million kroner i aksjefond hvor du tar ut 120 000 kroner hvert år kan utvikle seg med 5,75 prosent årlig gjennomsnittlig avkastning over elleve år.

4. Tar ut en andel fast med mål om å bevare pengene

Du kan lage en pengemaskin ved å ikke ta ut mer i måneden enn at beløpet du har i aksjefond opprettholder både verdien og kjøpekraften. Slik kan du gjøre faste uttak “til evig tid”, bare du ikke tar ut for mye og er fleksibel på uttakenes størrelse under børsfall.

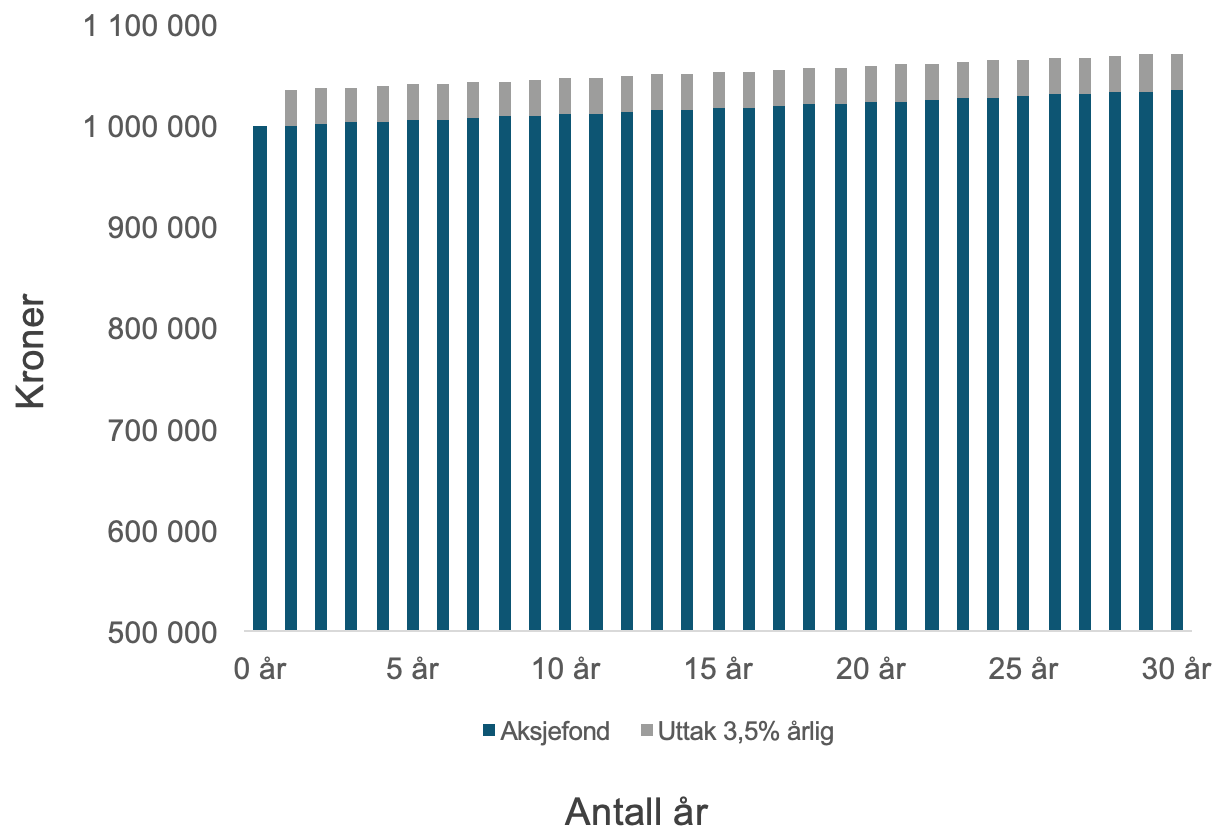

Strategien for deg som ønsker “evig” inntekt

Si du har en million kroner i aksjefond på en aksjesparekonto, som du ønsker skal gi litt ekstra inntekt. Planen din er nemlig å gi pengene i aksjefond i arv til barna når den tid kommer. I mellomtiden vil du ta ut en andel av beholdningen hver måned de neste tjue årene, men ikke mer enn at investeringen beholder verdien og kjøpekraften.

Hvis du for eksempel tar ut 3,5 prosent av millionen i aksjefond hvert år, rundt 35 000 kroner i året eller nesten 3 000 kroner i måneden, bør du kunne lykkes. Med forventet avkastning i aksjefond på 5,75 prosent årlig gjennomsnittlig og 2 prosent årlig inflasjon, kan kanskje til og med kjøpekraften til millionen du har i aksjefond øke med årene.

Men som livet ellers er dette et usikkert prosjekt.

Her ser du utviklingen på en million kroner i aksjefond til 5,75 prosent årlig gjennomsnittlig avkastning justert for 2 prosent inflasjon, hvor du tar ut 3,5 prosent av inneværende beløp ved starten av hvert år.

Lavere avkastning kan avspore planen

Si du opplever en periode med langvarig børsfall i starten av uttaksperioden. Da vil hvert uttak du gjør utgjøre en større andel av de underliggende verdiene i aksjefondet, enn før børsfallet. Siden hvert uttak nå koster deg mer enn du planla, reduseres sjansen for at du vil kunne ta 35 000 hvert år uten at millionen din vil tape seg i verdi.

Mulige løsninger på problemet:

- Du må tilpasse deg i dårlige tider og ta ut mindre beløp. Eller kanskje til og med stoppe uttakene i perioder med børsfall.

- Du kan også redusere den prosentvise andelen du tar av fondsinvesteringen, til for eksempel 2 eller 3 prosent. Jo mindre du selger og tar ut, desto høyere sjanse for å opprettholde kjøpekraften til pengene du har i fond.

- Du kan gjøre uttakene fra fondene som har falt minst i verdi, hvis du har flere fond.

Oppsummering: Strategier for å selge fond

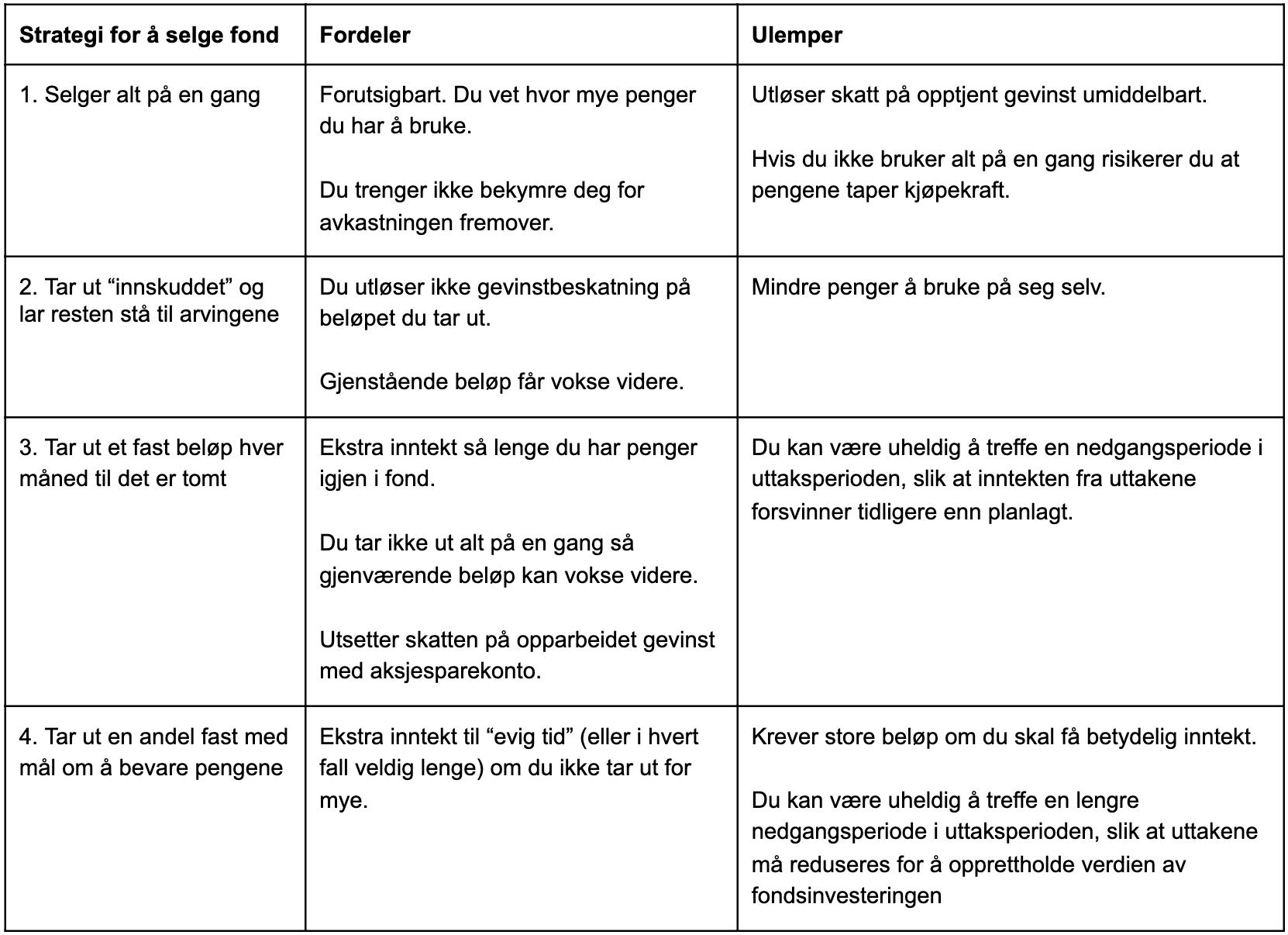

Det er forskjellige strategier for å selge fond. Hver kommer med sine fordeler og ulemper, og du bør velge den som passer deg og behovene dine best. Det vil for eksempel si at du ikke selger alt på en gang hvis målet er å ha noe i dag og gi resten i arv til barna. Nedenfor finner du en oppsummering av fordelene og ulempene ved de ulike strategiene for å selge fond.

Ønsker du hjelp med å lage en plan for å selge fond?

Her ser du fordeler og ulemper ved de ulike strategiene for å selge fond når du er i mål og det er tid for å bruke av pengene.