When the going gets tough, the tough gets going

Etter noen gode måneder på børsene var august preget av fallende kurser og økt nervøsitet.

Etter noen gode måneder på børsene var august preget av fallende kurser og økt nervøsitet.

Børsene falt i august, mens rentene fortsetter å stige. Bekymring for utviklingen i kinesisk økonomi og fortsatt økende renter dempet sommerens oppgang på børsene. De høye rentene kommer før eller siden til å bremse aktiviteten i økonomien, men vi tror våre porteføljeselskaper kan komme godt ut av dette.

Børsutviklingen i august

Etter noen gode måneder på børsene var august preget av fallende kurser og økt nervøsitet. I Europa og USA er det lite som tyder på at renteoppgangen er slutt med det første. De lange rentene stiger også i takt med at markedet ser ut til å «avlyse» den forventete økonomiske nedturen. Selv om inflasjonen har kommet ned, er den fortsatt langt over det som er målet til sentralbankene. Det ser ikke ut til at sentralbankene har andre valg enn å fortsette med rentehevingene. Den amerikanske sentralbanksjefen uttalte i slutten av august at de vil heve rentene «until the job is done», altså at de må være trygge på at inflasjonen kommer ned på ca 2 prosent før de stanser rentehevingen. Markedet hadde store forhåpninger til kinesisk økonomi etter at landet åpnet for fullt etter pandemien. Det har så langt vært en skuffelse, og den «vekstmotoren» i verdens økonomien ser ut til å gå på halv maskin i beste fall. Det var også med på å forsure stemningen i markedene i august.

Økte renter vil dempe veksten og inntjeningen

Siden pandemien har inflasjonen steget til nivåer vi ikke har sett siden tidlig på 80 tallet. Samtidig var rentene på sitt laveste nivå noensinne i etterkant av pandemien. Resultatet har vært den kraftigste og hurtigste renteoppgangen noen gang. Det er ikke unaturlig at finansmarkedene er redde for konsekvensene av dette.

Stigende renter vil før eller siden dempe etterspørselen etter varer, tjenester og arbeidskraft. Arbeidsledigheten vil stige og mange selskaper vil oppleve fall i inntjeningen. Det som alltid er vanskelig er å finne et «passe» nivå på rentene som demper den økonomiske aktiviteten uten at økonomien havner i en dyp resesjon med veldig høy arbeidsledighet.

Høyere renter påvirker også prisingen på børsene. Alt annet likt vil man betale mindre for aksjer og andre aktiva klasser der mye av inntjeningen kommer langt frem i tid. 1000 kroner om 5 år er verdt ca 780 kroner i dag når rentene er 5 prosent og 905 kroner når rentene er 2 prosent. Det er en forskjell på hele 16 prosent. Det er en av grunnene til at aksjer, eiendom og lange obligasjoner ofte faller når rentene stiger. I tillegg blir bankinnskudd og rentefond bedre alternativer for investorene.

«Våre» selskaper vil klare seg godt

Børsene har allerede tatt høyde for at rentene er høye og de konsekvensene dette som oftest har for inntjeningen til selskapene. Det som gjenstår å se er hvordan inntjeningen til selskapene faktisk vil utvikle seg. Ikke alle selskaper vil komme dårlig ut av høyere renter.

I ODIN investerer vi i selskaper med god inntjening, sterke posisjoner og lite gjeld. Disse selskapene tror vi vil klare seg godt. De har mer enn nok inntjening til å betjene den lille gjelden de har. I tillegg skal våre selskaper ha en veldig sterk posisjon hos sine kunder. Det betyr at de er godt «beskyttet» mot noe lavere økonomisk aktivitet og etterspørsel.

De som først og fremst vil slite fremover er selskaper med mye gjeld og lite eller ustabil inntjening. Flere selskaper vil oppleve at de vil slite med å betjene gjelden sin samtidig med at det blir omtrent umulig for disse å låne mer penger. Da er det bare aksjonærene som kan redde selskapet, og det kan ofte bli veldig dyrt for de eksisterende eierne. Selskaper med en svakere posisjon vil også oppleve at det er lettere for kunden å bytte til andre, og de vil bli ekstra sårbare for svakere etterspørsel. Er det to selskaper som selger noe som kunden oppfatter som helt likt, vil de fleste velge det billigste. Spesielt i litt dårligere tider.

Vi går tøffere tider i møte når det gjelder inntjeningen til selskapene. Børsene har tatt høyde for en del allerede. Forskjellen på de som lykkes og de som ikke lykkes fremover blir nok større. Vi mener vi er godt posisjonert for dette i ODIN fondene med vår modell. Spesielt i tøffe tider håper vi at våre selskaper skal vise seg som tøffe.

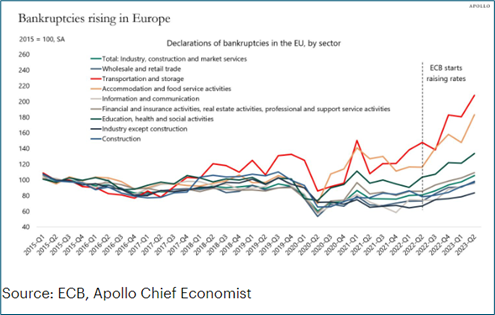

Renteøkninger i Europa øker konkursraten.