Heller inflasjon enn resesjon

Inflasjon er ikke nødvendigvis dårlig for aksjemarkedet. Gode selskaper kan heve prisene sine mer enn kostnadene øker.

Forventningen om rentekutt har blitt betydelig redusert, men til tross for dette fortsetter børsene å stige. Økonomien viser fortsatt god vekst, noe som er bra for inntjeningen til selskapene på børs. De siste 15 årene har vært preget av at penger har vært både billig og lett tilgjengelig. Det er i ferd med å endre seg nå. Dette er ikke nødvendigvis dårlig for aksjemarkedet. Gode selskaper som kan heve prisene sine tror vi blir veldig attraktive fremover.

Børsutviklingen i mars

Mars ble en veldig god måned på de fleste børser. Selv Oslo Børs, som har vært svak i hele år, steg rundt 5 % i mars. Første kvartal ble også et meget godt kvartal på børsene, først og fremst drevet av en sterk utvikling i et knippe amerikanske IT aksjer. Et selskap som Nvidia har steget med nesten 90 % så langt i år. Verdien av selskapet er omtrent 2300 milliarder dollar. Det er omtrent 50 % mer enn verdien av hele det norske oljefondet. Oppgangen både i mars og hittil i år er fortsatt begrenset til noen få sektorer og enkeltselskaper.

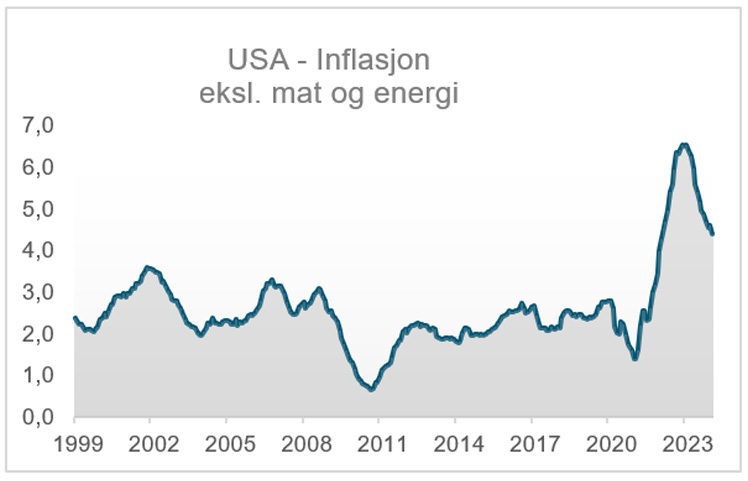

Børsene stiger til tross for at rentene har steget noe, og sentralbankene ser ut til å være lite villige til å kutte rentene med det første. Det har vært et skifte i sentimentet de siste månedene. I fjør høst tenkte markedet at det eneste som kunne redde både økonomien og børsene var lavere renter. Da sentralbanken signaliserte nettopp dette ble stemmingen veldig god i markedet. Nå ser det ut til at økonomien blir mye bedre enn det man trodde, i hvert fall i USA. Det har også vært et skifte i kommunikasjonen til sentralbanken i USA. Retorikken har gått fra å bekjempe inflasjonen til å sikre prisstabilitet og lav arbeidsledighet. Det vil si at sentralbanken nå er mindre bekymret for inflasjonen, og noe mer bekymret for at arbeidsledigheten skal stige. Det betyr mest sannsynlig tre rentekutt i år, det første rett etter sommeren. Det har skapt helt andre forventinger enn markedet hadde før jul da 6-7 rentekutt i løpet av 2024 var forventet. Men det ser ut til at markedet lever godt med både noe høyere inflasjon og renter. Det mest positive er at det ikke ser ut til å bli en resesjon, og dermed er utsiktene til god inntjening for selskapene blitt bedre. For noen måneder siden ville det nærmest vært utenkelig at børsene steg uten at sentralbankene kuttet rentene, men det er akkurat det som skjer nå.

Farvel til 15 år med stimuli?

Helt siden finanskrisen i 2008 har sentralbanker og myndigheter nærmest konstant stimulert finans-markedene med diverse støttetiltak. Rentene har blitt satt ned til 0 %, sentralbanker har kjøpt massivt med verdipapirer, skattene har blitt senket og underskuddene på statsbudsjetter har økt. Dette har ført til at kapital ble nærmest gratis og risikotaking ble svært lønnsomt. Pengetrykking og Covid-pandemien førte også til at inflasjonen steg til nivåer vi ikke har sett på 40 år. Fra 2022 har dette snudd. Rentene har blitt hevet samtidig som sentralbankene har begynt å selge verdipapirer (Quantative tighting) i markedet. Vi går mest sannsynlig inn i en periode som blir ulik de siste 15 årene. Null renter og/eller vedvarende bruk av kvantitative lettelser som virkemiddel i pengepolitikken tviler vi på at vil skje ved neste lavkonjunktur. I tillegg vil deglobalisering og en urolig geopolitisk situasjon føre til at politikk og sikkerhet blir prioritet fremfor vekst og høy avkastning.

Dette betyr at markedet sannsynligvis må leve med noe høyere inflasjon, noe lavere vekst og litt høyere renter enn man har vært vant med de siste årene.

Inflasjon er ikke nødvendigvis dårlig for aksjemarkedet. Gode selskaper kan heve prisene sine mer enn kostnadene øker. Det er lettere å heve prisene når det er inflasjon. I Odin ser vi etter selskaper med høy prismakt. Dette er selskaper som selger noe som blir oppfattet som unikt, der ikke etterspørselen faller når prisen stiger. Eksempler på slike selskaper er Visa, som tar en andel av det totale transaksjonsbeløpet. Når prisene stiger, øker omsetningen. Den amerikanske sjokoladeprodusenten, Hershey, har også hevet prisene langt mer enn inflasjonen de siste 4 årene. Slike kvalitetsselskaper uten for mye gjeld, tror vi blir vinnerne fremover. Det blir også større forskjeller på vinnerne og taperne fremover. Selskaper med mye gjeld uten evne til å heve prisene sine vil slite. De vil heller ikke bli «reddet» av veldig lave renter og stor risikoappetitt.