Tid slår timing: Slik investerer «verdens beste investor»

Investeringsstrategien til Warren Buffett har gjort ham til en av verdens rikeste. Hva er hemmeligheten bak suksessen? – Det handler om å investere langsiktig i gode selskaper, sier investeringsdirektør. «Markedstiming er både umulig og dumt», mener Buffett.

«Aksjemarkedet er en mekanisme for å overføre penger fra de utålmodige til de tålmodige», sier Warren Buffett, den verdenskjente investoren fra Omaha i delstaten Nebraska i USA. 94-åringen har ledet Berkshire Hathaway i over et halvt århundre, noe som har gitt ham status som finansguru og tilnavn som «Orakelet fra Omaha» og «verdens beste investor». Investeringsselskapet hans er i dag verdt langt mer enn et halvt oljefond – og Buffett er selv verdens sjette rikeste person, ifølge Forbes. Det har han ikke blitt ved å følge strømmen eller forsøke å «time» markedet», men ved å investere langsiktig i gode selskaper som oppfyller en rekke kriterier, forteller investeringsdirektør Alexander Miller i Odin Forvaltning.

En slik investeringsfilosofi har også Odin, som har forvaltet penger for kunder etter samme modell i over 30 år.

– Buffett er på mange måter gudfaren for kvalitetsforvaltning. I likhet med ham vil vi utelukkende eie selskaper som tilfredsstiller våre strenge krav til kvalitet, og vi ønsker å eie disse selskapene lenge. Hvis det er to ting som kan ødelegge avkastningen over tid, må det være kortsiktighet og for høy risiko. På kort sikt er markedsbevegelser mer eller mindre tilfeldig, men i det lange løp er det en sterk sammenheng mellom avkastningen og prestasjonen til selskapene, sier Miller.

Investeringsdirektør i Odin Forvaltning, Alexander Miller.

100 dollar vokste til fire millioner dollar

Buffett kritiserer stadig den kortsiktige tankegangen til mange aktører i aksjemarkedet. Han har uttalt at «markedstiming er både umulig og dumt», og at du kun bør investere i aksjer du ville vært fornøyd med å sitte på om markedet plutselig skulle stenge i 10 år. Da han i sin tid ble spurt om hvorfor ikke alle følger hans fremgangsmåte, svarte han: «Fordi ingen ønsker å bli rik sakte».

Men rik hadde du blitt hvis du hadde investert 100 dollar hos Buffett i 1965 og latt pengene stå helt til i dag. Siden 1965 har Berkshire levert en årlig avkastning på 20 prosent, mens den amerikanske børsen har hatt en årlig avkastning på 10 prosent. På 59 år blir rentes rente-effekten enorm. De 100 dollarene investert hos Buffett hadde blitt til over fire millioner dollar, mens 100 dollar investert i et indeksfond ville blitt til tretti tusen dollar i samme periode. Dette har han klart til tross for at han har vært bak indeksen i hele 20 av disse 59 årene.

– Hemmeligheten er først og fremst at Warren Buffett har gjort det vesentlig bedre enn børsene når de har falt. Gjennom å investere langsiktig i gode selskaper har han i stor grad også unngått store tap. Veldig mye av det å forvalte egne eller andres penger dreier seg om å forsøke å finne selskaper som kan gi en god langsiktig avkastning, og ikke ta unødig risiko, sier Miller.

Investerer i Buffetts ånd

Ikke ulikt Buffett investerer Odin kun i kvalitetsselskaper med gode resultater, en sterk konkurranseposisjon og en ledelse som prioriterer langsiktig verdiskapning, når markedet tilbyr slike selskaper til en attraktiv pris.

– Hvis du har kjøpt et selskap til en fornuftig pris, vil ofte kursen på lang sikt stige i takt med selskapets avkastning på kapital, forklarer Miller.

Warren Buffett har klart å investere i selskaper som over tid har hatt rundt 20 prosent avkastning på kapitalen. Det er betydelig mer enn gjennomsnittselskapet på børsen.

– Det er så lett å bli påvirket av de utallige distraksjonene som frister i aksjemarkedet, men for langsiktige investorer bør fokuset hele tiden være på å være langsiktig investert i gode forretningsmodeller ledet av mennesker som forvalter dette utgangspunktet på en fornuftig måte, sier han.

Gjennom å ha strenge krav til hva slags selskaper du skal investere i, unngår du som oftest de mest risikable selskapene.

– De aller dårligste investeringene gjøres som regel i selskaper som er kraftig belånt og/eller ikke har en utprøvd forretningsmodell. Dette er selskaper Odin aldri vil investere i. De selskapene vi investerer i er sjeldent på topp eller bunn i enkeltår, men over tid er det ofte gode kvalitetsselskaper som har gitt aller best avkastning, sier investeringsdirektøren.

Har gitt uttelling på lang sikt

Innen aktiv forvaltning er det langsiktige resultater som teller. Selv om et fond ligger bak indeks i enkelte år og/eller perioder, kan det altså være slik at det slår markedet i det lange løp, slik som Buffett.

Hvilke langsiktige resultater kan så Odin vise til?

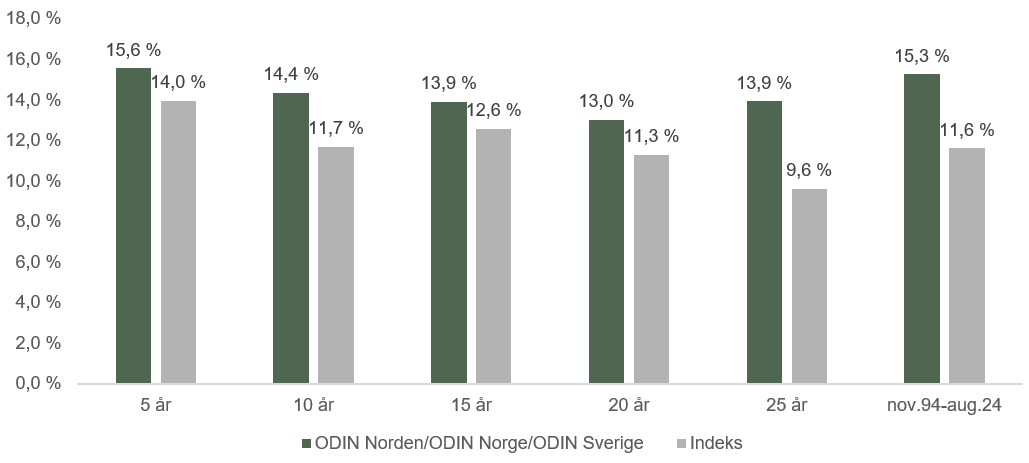

En likevektet portefølje av Odins tre eldste aksjefond ODIN Norden, ODIN Norge og ODIN Sverige har slått markedet med god margin både på 5 års sikt, 10 års sikt, 15 års sikt, 20 års sikt og helt siden det siste av de tre eldste fondene ble lansert for snart 30 år siden.

Hadde du satt inn 100.000 kroner fordelt på disse fondene da de ble lansert på 1990-tallet, og latt dem stå helt til i dag, ville du vært mangemillionær.

Stolpediagrammet viser likevektet avkastning og tilsvarende mot fondenes indeks der det er investert samme beløp i hvert fond og at dette er beholdt uendret i hele perioden. Vi gjør oppmerksom på at det er benyttet fondenes A-klasse i beregningen. Avkastning fra før andelsklassens startdato er rekalkulert fra eldste andelsklasse (fondets etableringsdato) med nytt forvaltningshonorar. Avkastningen er derfor kun en illustrasjon på historisk avkastning. Avkastningen er annualisert og tallene er oppgitt i NOK.

Historisk avkastning er ikke noen garanti for fremtidig avkastning. Fremtidig avkastning vil blant annet avhenge av markedsutviklingen, forvalters dyktighet, fondets risiko samt kostnader ved forvaltning. Avkastningen kan bli negativ som følge av kurstap. Innholdet i denne artikkelen er verken ment som investeringsråd eller anbefalinger. Flere opplysninger finner du i fondenes nøkkelinformasjon, prospekt og vedtekter.