Har markedet tatt en Houdini?

Første halvår i 2024 har vært preget av sterke aksjemarkeder og en økonomi som ble langt bedre enn fryktet.

Rentekuttene man ventet og håpet på ved inngangen til året har, med noen unntak, uteblitt. Til tross for kriger, inflasjon og renteoppgang har både økonomien og markedene klart, akkurat som utbryterkongen Houdini, og slippe unna både resesjon og børsfall.

Børsutviklingen i juni

Det har vært et blandet bilde på børsene i juni. Etter en god start på måneden endte de fleste børsene i minus. Unntaket er USA der den IT tunge Nasdaq børsen fortsatte å stige. Nasdaq indeksen steg hele 6 % i juni, godt hjulpet av oppgangen i Nvidia. Nvidia var i noen få dager verdens største selskap før aksjen falt en god del den siste uken i måneden. Her hjemme ble nok noen overrasket over at Norges Bank mer eller mindre avlyser rentesenking på denne siden av nyttår. Norske kroner styrket seg betydelig mot både euro og dollar gjennom måneden. Heller ikke den amerikanske sentralbanken ser ut til å ha noen hast med å senke rentene.

Første halvår

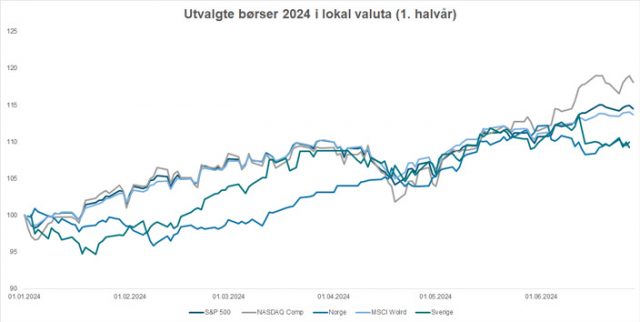

Årets første seks måneder har vært veldig bra på børsene, egentlig overraskende bra. Hvis vi spoler tiden seks måneder tilbake tenkte de fleste at det eneste som kunne redde både økonomien og markedene var betydelige rentekutt. Isteden har økonomien vært overraskende sterk samtidig som inflasjonen har sluttet å stige. Selskapene har stort sett også levert gode tall til tross for at kostnadene har økt i takt med inflasjonen. Noen få sentralbanker, blant dem Sverige og ECB, har også senket rentene i løpet av våren. Miksen av en sterk økonomi, fallende renter og gode inntjeningstall har vært veldig bra for aksjemarkedet så langt i år. Det har vært en oppgang på rundt 10 % på mange av børsene i første halvår. I USA har børsene vært enda bedre med S&P500 og Nasdaq opp henholdsvis 15 % og 19 %. Utviklingen i Nvidia har stått for en stor del av denne oppgangen. Omtrent 1/3 av oppgangen på S&P500 skyldes Nvidia som har steget med over 150 % så langt i år.

Det har vært et innholdsrikt halvår der børsene og stemningen har svingt mye fra uke til uke. På kort sikt er ofte markedet volatilt, og det skjer store endringer i sentimentet og forventninger. Dette halvåret har det vært et stort fokus på hva sentralbankene vil gjøre med rentene, og enhver uttalelse fra et sentralbank-medlem har ført til store kortsikte bevegelser. Løfter man blikket litt og ser gjennom de kortsiktige svingningene, har det egentlig ikke skjedd så mye dette halvåret. Rentene er omtrent på samme nivå som før jul.

Børsene har steget, men ikke unormalt mye. Norske kroner er omtrent på samme nivå som for seks måneder siden. I finansmarkedet er det gjerne slik at de kortsiktige endringene er store, men på lang sikt endrer markedet seg mindre. Det er på mange måter lettere å spå hva som kommer til å skje de neste 10 årene enn de neste 10 månedene. På kort sikt er markedet preget av psykologi, men på lengre sikt er det en helt annen og mer forutsigbar dynamikk som gjelder.

En titt inn i krystallkulen

I tiden fremover tror vi fokuset i markedet igjen vil endre seg. Vi ser for oss et skifte der inntjeningen til selskapene og konsumentenes adferd blir viktigere enn renteendringer fra sentralbankene. Inntjeningen til selskapene vil påvirkes av økonomien, og privat konsum er den viktigste delen av økonomien i et land. Så langt ser det ut til at konsumentene har tålt renteøkningen. Skulle arbeidsledigheten stige vil situasjonen kunne bli en annen. Vi tror ikke konsumentene på samme måte vil tåle jobb-usikkerhet og høyere arbeidsledighet.

Arbeidsledigheten vi henge sammen med hvordan inntjeningen til selskapene blir påvirket av prisstigningen. Begynner selskapene å slite med høye kostander kan oppsigelser være neste steg. Så langt har ikke det skjedd. Den gode nyheten for selskapene er at det er mer sannsynlig at inflasjonen synker enn at den stiger. Dette kan bety at både konsumentene og selskapene er «gjennom det verste». Skulle økonomien og finansmarkedene klare å komme seg «uskadd» gjennom de utfordringene vi har opplevd de siste årene vil det være tidenes «Houdini operasjon».

Houdini var en magiker som var ekspert på å bryte seg ut av kjettinger, tvangstrøyer og håndjern tidlig i forrige århundre. Nå kan det se om som økonomien og markedet har klart å frigjøre seg fra både tidenes kraftigste renteoppgang, inflasjonssjokk i etterkant av en pandemi, betydelig geopolitisk usikkerhet, og kriger. Det er en prestasjon som den store utbryterkongen også ville vært mektig imponert over. Vi kan ikke være sikre på at det er den veien det går, men sannsynligheten for et lykkelig utfall i økonomien har økt betydelig de siste månedene.

Riktig god sommer!