Derfor skal du ikke bekymre deg for å ta høy risiko på egen pensjonssparing

Enkelte synes det er skummelt å ta litt risiko og ha egen pensjonssparing i aksjefond. Her viser jeg hvorfor dette ikke er noe du skal bekymre deg for.

Risikoen du tar med din egen pensjonssparing kan aldri bli særlig høy. Likevel vegrer mange seg for å spare til egen pensjon i aksjefond. De frykter svingningene som pengene utsettes for, som om dette er noe ondt. At verdien på pengene man sparer eller investerer i aksjefond svinger er det ingen tvil om.

Men sannsynligheten for at du taper penger når du sparer lenge, som for eksempel til egen pensjon, er minimal. Samtidig kan du forvente at pengene vokser raskere i aksjefond, enn for eksempel på bankkonto, og forsåvidt det meste annet.

Forvirret?

Greit, la meg forklare.

Risikoen på pensjonssparingen kan ikke bli høy

Pensjonssystemet i Norge består av tre “byggeklosser.” Du har pensjon fra staten, altså folketrygden, du har tjenestepensjon fra arbeidsgiver, og du har privat pensjonssparing som heldigvis har blitt vanligere de siste årene.

Figur: Her ser du en illustrasjon av de tre byggeklossene som til sammen utgjør pensjonen til de fleste, med folketrygden som fundamentet i bunn.

Hver av disse byggeklossene har egne karakteristika sett med investeringsøyne.

Ta for eksempel opptjeningen du har gjennom folketrygden.

For de fleste utgjør folketrygden den største andelen av pensjonssparingen. For alle praktiske formål kan opptjeningen din her betraktes som risikofri – nesten som sparing på bankkonto altså. Med et forbehold om hva politikerne finner på de neste ti til tyve årene, betyr det at avkastningen du får hos folketrygden er garantert, og skal tilsvare årlig lønnsvekst. Det vil si en til to prosent over prisstigningen i året.

Du vil derfor aldri kunne få høy risiko på pensjonssparingen din sett under ett, uansett om du sparer selv til pensjon i et rent aksjefond.

Dette gjelder uansett om du jobber i det offentlige eller privat næringsliv, selv om jeg her fokuserer på sistnevnte.

Lav risiko uansett hva du gjør

I det private er såkalt innskuddspensjon mest vanlig. Det vil si at arbeidsgiver hvert år sparer minst to prosent av lønnen din, opptil tolv ganger grunnbeløpet i folketrygden, til du går av med pensjon. Pengene plasseres i fond, og du kan selv velge hvilken risiko du ønsker å ta i form av såkalte «spareprofiler» hos pensjonsleverandøren arbeidsgiveren din bruker.

Størrelsen på pensjonsinntekten din vil da avhenge av:

- Hvor stor andel av lønnen din arbeidsgiver sparer for deg

- Hvor mye du tjener

- Valg av “spareprofil”, altså høy eller lav aksjeandel på innskuddspensjonen

- Hvor lenge du jobber

Selv med innskuddspensjonen i aksjefond blir risikoen lav

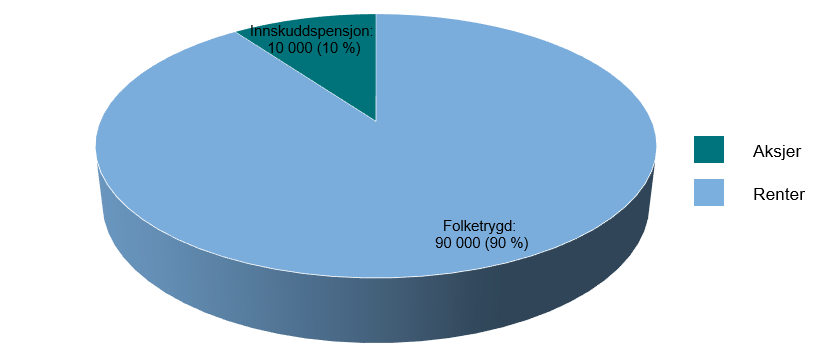

Si at du jobber i det private og tjener 500 000 kroner før skatt. Hvert år settes da 18,1 prosent av lønnen din, inntil 7,1 ganger grunnbeløpet i folketrygden, av til pensjon. Her vil du dermed få en opptjening på rundt 90 000 kroner hvert år.

For alle praktiske formål er denne sparingen som nevnt risikofri. Har du en minimumsordning som innskuddspensjon vil arbeidsgiver spare 10 000 kroner til deg årlig i fond. Siden du er lur setter du pengene i aksjefond, slik at de kan vokse seg størst mulig.

Før egen pensjonssparing har du da 100 000 kroner i årlig pensjonsopptjening hvor:

- 90 000 kroner investeres risikofritt gjennom folketrygden

- 10 000 kroner investeres langsiktig i aksjefond gjennom arbeidsgiver

Figur: Her ser du hvordan pensjonssparingen vil se ut uten egen sparing. Med kun ti prosent av pensjonssparingen i aksjefond defineres risikoen som svært lav.

Det vil si at pensjonsopptjeningen din fra folketrygden og fra arbeidsgiver samlet har veldig lav risiko. Dermed kan du selv spare inntil 80 000 kroner årlig til pensjon i aksjefond, og fortsatt kun ha halvparten av din samlede pensjonssparing i aksjefond. De fleste trenger nok ikke så mye, men jobber du i privat sektor er sjansen stor for at du trenger en hel del.

Derfor bør du ha egen pensjonssparing i tillegg

100 000 kroner i årlig pensjonssparing høres mer enn nok ut, tenker du kanskje? Dessverre er det sannsynligvis for lite, spesielt for deg som jobber i det private. For selv om du har pensjonssparing fra både folketrygden og arbeidsgiver i ryggen, vil du her ende med rundt halvparten av lønnsinntekten din som pensjonsinntekt.

Spørsmålet du må stille deg selv blir da:

Er dette bra nok for meg?

For selv om du går av med pensjon vil du ha nok av kostnader til bolig, eventuell hytte, bil(er) og livets opphold generelt. Hvis du i tillegg vil kose deg litt som pensjonist vil du sannsynligvis oppleve at pengene ikke strekker til, selv om du er gjeldfri. Er det noe de færreste ønsker seg, så er det en stram økonomi som pensjonist.

Viktig å komme i gang med egen pensjonssparing i tide!

Si du ønsker rundt 66 prosent av inntekten din på 500 000 kroner som pensjonist og du har 25 år igjen til du går av. For enkelthetens skyld ønsker du her denne inntekten i de 15 første årene som pensjonist – det er jo tross alt da du vanligvis er dyrest i drift.

Da trenger du rundt 1,5 millioner kroner i tillegg til det du får fra Folketrygden og arbeidsgiver. Forutsetter vi en forventet avkastning på 7 prosent pr. år kan du få dette ved å spare cirka 1 900 kroner i måneden i aksjefond.

Da tar du aksjemarkedets risiko og kan høste den tilhørende avkastningen. Da er det godt å vite at opptjeningen din i folketrygden og fra arbeidsgiver samlet har veldig lav risiko. Det gjør det enklere å sette pengene du sparer på egen hånd til pensjon i aksjefond. I aksjefond kan nemlig selv edruelige beløp vokse seg store over tid.

Aksjefond er ikke risikabelt når du sparer til pensjon

Pensjonssparing er langsiktig sparing for de fleste. I hvert fall hvis du skal spare til egen pensjon i syv år eller mer. Det gjør det lett å anbefale aksjefond til deg som har en stund igjen til pensjonsalder. Da har du god sjanse for å få en god langsiktig avkastning på pensjonssparingen din, uansett hva som måtte skje på børsen.

I aksjefond må du sitte en stund for å oppnå god langsiktig avkastning

Dersom du sparer til pensjon i aksjefond vil du oppleve at verdien på pengene svinger underveis. Men kanskje er det verdt å leve med svingningene når avkastningen også kan bli høy? Både teorien og historien er i hvert fall klar: Aksjemarkedet har og vil sannsynligvis fortsette å gi solid meravkastning mot både banksparing og investeringer i fast eiendom.

Men, som med det meste annet, er det også en viss risiko ved å putte pengene i aksjefond.

På en annen side. Tar du høyde for at brorparten av pensjonsopptjeningen din er risikofri gjennom folketrygden, kan du fint ta høyere risiko med din egen pensjonssparing og likevel sove godt om natten.