Enda mer valgfrihet kan gi deg hundretusener mindre i pensjon

Egen pensjonskonto gir deg mer frihet til å velge hvordan tjenestepensjonen din skal investeres. Men større valgfrihet åpner også for kostbare feil.

Egen pensjonskonto gir deg større frihet enn noen gang før.

Her samles pensjonskapitalbevisene som du har oppspart fra tidligere arbeidsforhold i det private i samme løsning som du har hos arbeidsgiver. Hensikten er at du skal få bedre oversikt over og større eierskap til tjenestepensjonen din. Men også at du skal få bedre pensjon ettersom kostnadene blir lavere.

I motsetning til tidligere får du nå mulighet til å forvalte tjenestepensjonen din hos den pensjonsleverandøren som du selv foretrekker. Pensjonsleverandørene har derfor etablert plattformer med et bredt utvalg av spareprodukter for å gjøre seg attraktive for deg.

Valgfriheten her er enorm!

Men frihetens medalje har også en bakside. Mer frihet øker nemlig sjansen for å ta uheldige valg som kan tappe deg for hundretusener i egen pensjonskasse. Typiske feil kan være å:

- velge for lav aksjeandel

- forsøke å maksimere avkastningen gjennom bransjefond med høy risiko

- pådra deg høye kostnader gjennom hyppig handel i børsnoterte fond (ETF`er)

Hvilken risiko du velger avgjør avkastningen din

Pensjon fra tidligere arbeidsforhold i det private samles på egen pensjonskonto sammen med det arbeidsgiveren din sparer i pensjon til deg. Grunnlaget for sparingen som skjer i dag er at arbeidsgiveren din setter av en del av lønnen, som regel minimumssatsen på to prosent, til din pensjon.

Har du en årslønn på 500 000 kroner vil arbeidsgiver sette av 10 000 kroner i året til din pensjonssparing. Pengene blir ofte plassert i en spareprofil med en lav andel aksjefond, ettersom dette er billigst. Her må du være våken fordi fordelingen mellom aksje- og rentefond i spareprofilen du velger påvirker hvor mye du vil få i pensjon.

Hvordan velge spareprofil?

Du har faktisk hatt mulighet til å endre spareprofilen din siden obligatorisk tjenestepensjon ble innført i 2006. Selv om det er enkelt og gratis å endre spareprofil er det likevel få som gjør det.

Hvilken spareprofil som er riktig for deg avhenger av hvor lenge du har igjen til pensjonsalder, men også toleransen du har for svingninger. Har du mange år igjen av yrkeskarrieren og lever godt med svingninger, bør du ha en spareprofil med høy aksjeandel.

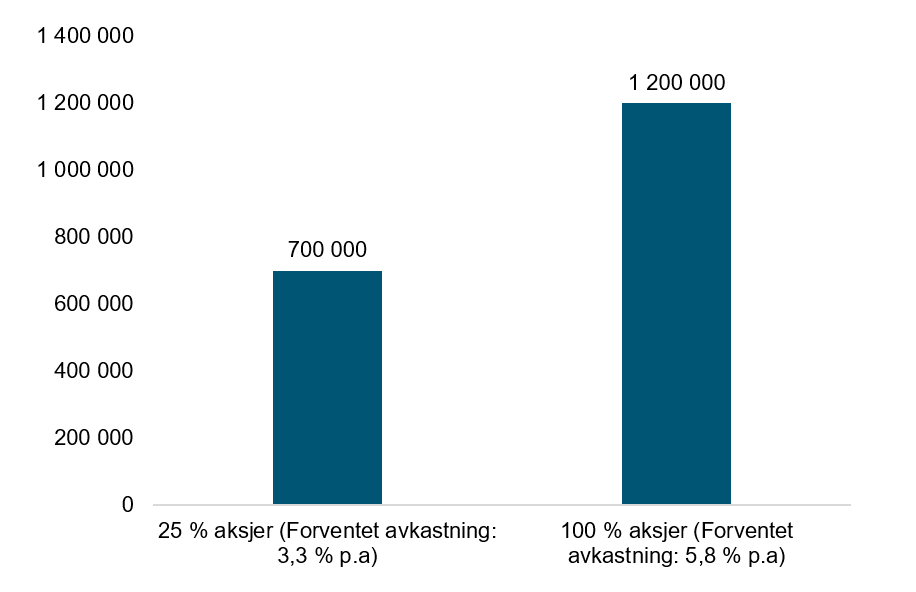

I figuren under ser du hva valg av spareprofil kan bety for tjenestepensjonen din. For eksempel kan en 30-åring med 500 000 kroner i årslønn, hvor to prosent settes av til pensjon, få 500 000 kroner mer ved å øke andelen aksjefond fra 25 til 100 prosent.

Her ser du effekten av å endre spareprofil for en person på 30 år, dvs man har 37 år igjen til pensjonsalder. Inntekten er 500 000 kroner, og det settes av to prosent til pensjonssparing.

Er du din egen avkastnings verste fiende?

Mange spør meg: “Hvilket fond har gått best i det siste?” Selv om det er hyggelig å snakke om fond som har gitt god avkastning, må du huske at kortsiktig avkastning er lite relevant når du skal velge fond til pensjonsporteføljen din.

Fondene som har gjort det best den siste tiden er sjelden de samme som vil gi best avkastning fremover. Faktisk viser det seg å være null sammenheng mellom gårsdagens og morgendagens vinnerfond.

Jag ikke kortsiktig avkastning

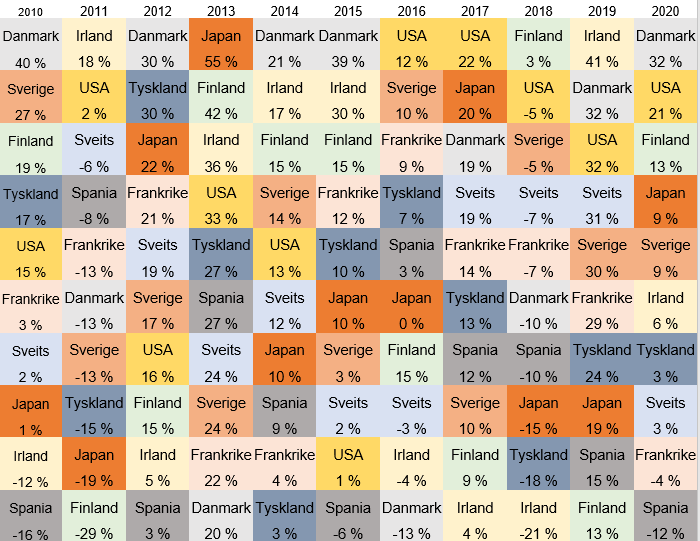

Nedenfor ser du en oversikt som viser hvilke land og sektorer som har levert best avkastning de siste 10 årene.

For eksempel var danske aksjer best i 2015 og ga 39 prosent i avkastning. Hvis du hadde valgt et Danmark-fond denne høsten i håp om fortsatt høy avkastning, så ville du fått deg en real kalddusj. Danske aksjer gjorde det nemlig dårligst i 2016 med et fall på 13 prosent.

Her ser du hvilke land som har gitt best og svakest avkastning i perioden 2010-2020 (Kilde: ODIN)

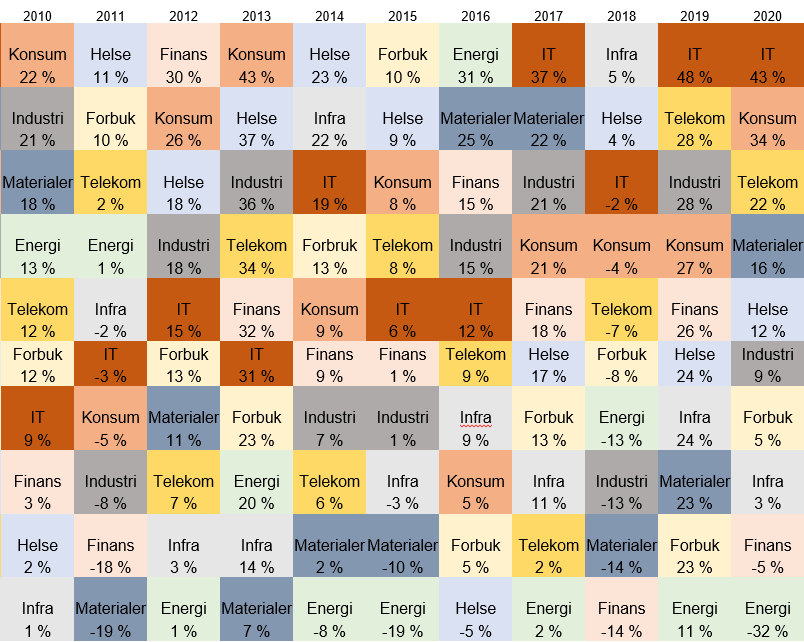

Du ser det samme fenomenet på sektornivå i aksjemarkedet. Hvis du var blant dem som trodde på fortsatt gode tider i energisektoren, etter et knallbra 2016, så ble du skuffet.

Her ser du hvilke sektorer i den globale aksjeindeksen MSCI World som har gitt best og svakest avkastning i perioden 2010- 2020 (Kilde: ODIN)

Høyest avkastning betyr vanligvis også høyest risiko

Det er heller ikke sikkert at fondene som har gått best i det siste passer med hvor mye du er komfortabel med å se pensjonen din svinge i verdi. Fondene som kan gi skyhøy avkastning i perioder investerer vanligvis i en smal del av markedet og har dermed høy risiko.

Vanligvis dreier det seg om fond som investerer i enkeltland i fremvoksende økonomier, som Russland eller India. Her kan avkastningen være formidabel ett år og katastrofal året etter.

Du ser det også på sektornivå. Det er ikke sikkert nattesøvnen din har godt av å ha pensjonssparingen i populære selskaper innen teknologi eller fornybar energi, men som sliter med å tjene penger.

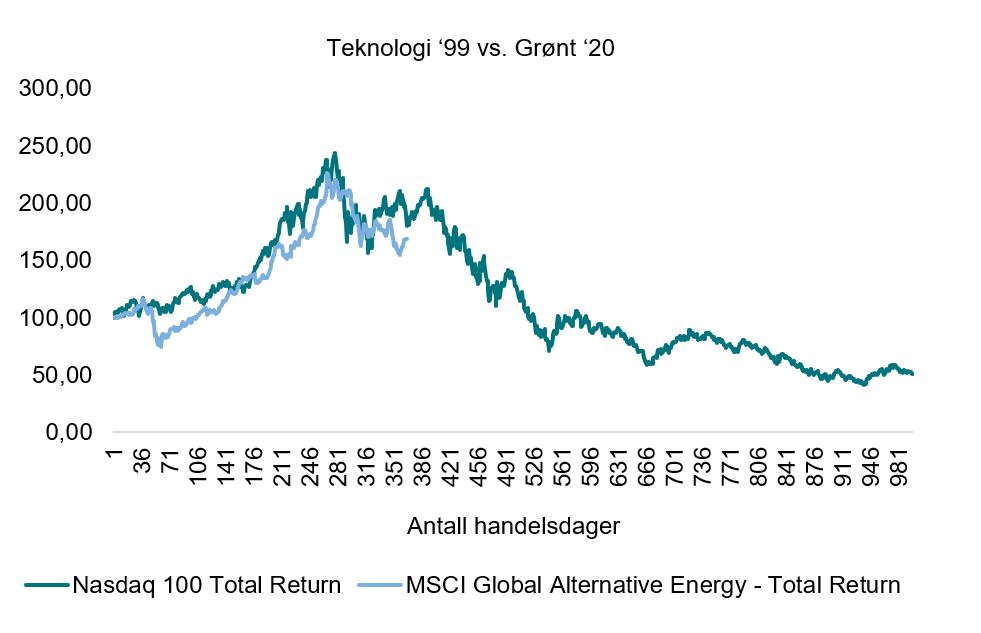

Minner fra IT-boblen i 2000

I figuren under ser du utviklingen i den teknologitunge amerikanske aksjeindeksen NASDAQ-100 under IT-boblen på slutten av 90-tallet.

Denne delen av aksjemarkedet steg rundt 137 prosent fra 1999 og frem til investorene innså at forventet inntjening i selskapene hadde løpt fra prisingen. Eufori snudde raskt til panikk og markedet falt omtrent 80 prosent fra toppen de neste to årene.

Lignende utvikling innen fornybar energi

I dag ser du tegn på noe tilsvarende blant selskapene innen fornybar energi. For eksempel steg aksjeindeksen MSCI Global Alternative Energy 146 prosent på ni måneder fra bunnen etter “korona-fallet”. Men da investorene innså at prisen begynte å bli vel luftig falt indeksen drøye 25 prosent (per 26. mai 2021).

Avkastningen fra mars 2020 til januar 2021 var formidabel. Men folk fatter gjerne ikke interesse for trender, som fornybar energi, før kursen har steget mye. Mange kjøpte nok derfor på tampen av 2020, og sjansen er stor for at mange nå har negativ avkastning.

Derfor bør de fleste foretrekke fond som investerer på tvers av bransjer, land og regioner, hvor utviklingen er mer stabil.

Her ser du utviklingen innenfor den amerikanske teknologisektoren, målt ved NASDAQ 100-indeksen i perioden 1999-2003, samt utviklingen innenfor fornybar energi, målt ved aksjeindeksen MSCI Alternative Energy, i perioden 2020- mai 2021. (Kilde: ODIN)

Ikke bli for ivrig

Mulighetene er mange. Men husk at dette handler om noe så livsviktig som pensjonssparingen din, og disse pengene bør du ikke spekulere med.

Bli derfor ikke for ivrig etter å maksimere avkastningen. I verste fall begynner du å hoppe etter gårsdagens vinnere. Eller du gjør kortsiktige veddemål på bransjer og enkeltland med børshandlede fond.

En ting er at å “trade” børshandlede fond medfører transaksjonskostnader som spiser av pensjonen din. Noe annet er at all erfaring viser at den som er mest aktiv i jakten på høy avkastning typisk ender med det motsatte.

Veddemål på sektorer og enkeltland kan slå feil. Forsøk på å gå inn og ut av markedet kan gjøre at du mister de beste dagene og dermed går glipp av avkastning.

Høy aktivitet betyr mindre pensjon

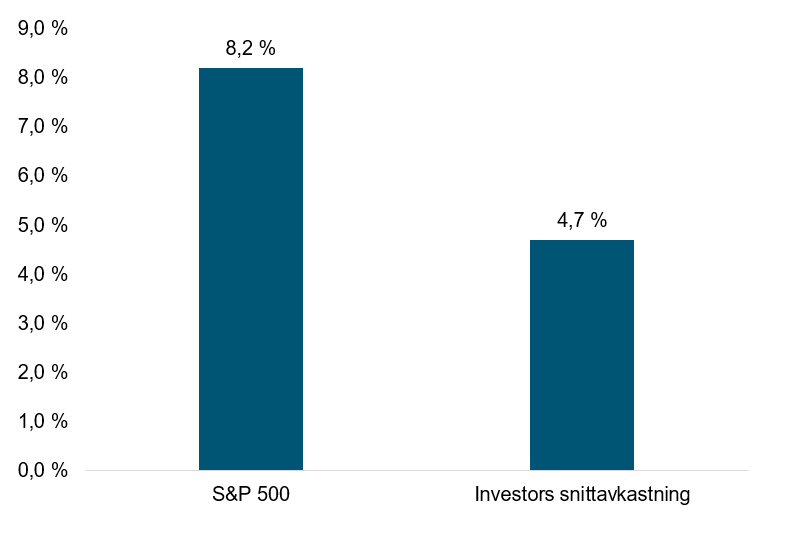

I figuren under ser du hvordan høy aktivitet slo ut for den gjennomsnittlige amerikanske investor fra 1995 til 2015.

Som du ser har høy aktivitet hatt motsatt effekt av hva du ønsker å oppnå. Faktisk endte investorene opp med en årlig avkastning som var 3,5 prosentpoeng lavere enn det amerikanske aksjemarkedet.

For 30-åringen i eksempelet over betyr dette en pensjon på cirka 470 000 kroner hvis han satt i ro gjennom spareperioden. Hvis han derimot hoppet rundt som amerikanerne ville han oppnådd knappe 315 000 kroner. Forsøkene på å være smart ville her kostet ham drøye 150 000 kroner.

Her ser du den gjennomsnittlige avkastningen blant amerikanske investorer i perioden 1995 – 2015. (Kilde: Dalbar sin årlige kvantitative analyse av investoratferd fra 2016)

Bli rik sakte – kjedelig, men det fungerer

Å benytte alle mulighetene som kommer med egen pensjonskonto kan i verste fall føre til at du ender med hundretusener mindre i pensjon. For de fleste vil det være bra nok å bruke den valgfriheten du har hatt siden 2006. Nemlig å velge en spareprofil med en fordeling av aksje- og rentefond som passer deg og din livssituasjon.

Slik lager du din egen fondsportefølje til pensjonssparing

Ønsker du å sette opp din egen pensjonsportefølje, anbefaler jeg deg å tenke som de profesjonelle pensjonsleverandørene.

Start med å definere spareprofilen din. Det vil si hvilken fordeling av aksje- og renter som passer deg ut ifra følgende kriterier:

- Hvor store verdisvingninger du er komfortabel med

- Hvor lenge det er til du skal bruke av pensjonspengene

- Hvor mye ekstra penger du trenger til pensjonstilværelsen

Med dette på plass er du klar for å velge fond til porteføljen din, hvor du fokuserer på å bli “rik sakte”. Det vil si å investere i brede fond som investerer på tvers av bransjer, land og regioner, for eksempel et globalt, europeisk eller nordisk aksjefond.

Ønsker du å inkludere fond med høy risiko, som bransjefond? Da kan du la disse utgjøre en mindre del av porteføljen. Mer enn 20 prosent og risikoen blir for høy for de fleste, og under 5 prosent blir andelen for liten til å utgjøre noen forskjell hvis fondet går bra.

Når porteføljen er satt gjelder det å holde seg mest mulig i ro. Det kan være fristende å øke aksjeandelen i perioder som aksjemarkedet er sterkt, og å redusere den når pilene peker nedover. Men husk at nøkkelen til god avkastning er å gjøre det motsatte, akkurat som de profesjonelle.

Dette kalles rebalansering, og benyttes av forvaltere av både pensjonsprodukter og kombinasjonsfond. Slik sikrer du at aksjeandelen ikke blir for høy i gode tider, men samtidig ikke for lav i utfordrende tider.

Psykologisk er dette en krevende øvelse. For hvem vil vel kjøpe mer av noe som går dårlig? Men du verden så godt betalt du får dersom du lykkes med denne øvelsen.

For å oppsummere: Sammenhengen mellom aktivitet og langsiktig avkastning er negativ – sørg derfor for at du legger til rette for god langsiktig avkastning ved å gjøre det enkelt for deg selv. Sannsynligvis er en ferdig – og tilpasset spareprofil – fra den pensjonsleverandøren du foretrekker det beste.