Disse fremvoksende aksjemarkedene har eksperten aller mest tro på nå

Før Donald Trumps valgseier i USA var det god stemning i fremvoksende aksjemarkeder. Ligger det an til videre oppgang når den verste usikkerheten har lagt seg? – Flere av markedene byr nå på attraktive investeringsmuligheter, sier forvalter.

Mange av de fremvoksende markedene har gode vekstutsikter og er rimelig priset, men svaret på om det er duket for videre børsoppgang krever nyansering, sier forvalter Dan Erik Glover for ODIN Emerging Markets.

– Mens spesielt Kina står overfor økt press og økt usikkerhet som følge av Donald Trumps varslede handelspolitikk, trekker attraktive verdivurderinger og strukturelle vekstdrivere i positiv retning for mange fremvoksende økonomier. Det er stor forskjell mellom landene, og gjennomsnittsbetraktninger blir ofte misvisende. Hvis du har bena i fryseren og hodet i stekeovnen, er du ikke passe varm, selv om snittet tilsier en behagelig temperatur, sier Glover.

– Vi mener at det er fornuftig å allokere mer kapital til flere av disse markedene nå, sier forvalter Dan Erik Glover for ODIN Emerging Markets.

Står for mye av verdensveksten

Verdensøkonomien er i økende grad drevet av fremvoksende markeder – altså land som er i en overgangsfase mellom utviklingsland og utviklede land. India, Kina, Brasil, Mexico, Taiwan, Sør-Korea, Sør-Afrika og Indonesia regnes for å være blant de viktigste landene, og felles for mange av dem er at de vokser raskere enn etablerte økonomier.

Til tross for høy økonomisk vekst har ikke disse aksjemarkedene holdt følge med de utviklede markedene de siste årene. Men i løpet av de tre første kvartalene i år steg fremvoksende markeder nesten like mye som verdensindeksen. Det var mye optimisme å spore frem til Donald Trump gikk av med valgseieren i USA. Han har blant annet sagt at han vil innføre tollsatser på opptil 60 prosent på varer fra Kina.

– Hvis det blir innført toll på 60 prosent på varer fra Kina, vil det føre til et betydelig fall i Kinas eksport til USA, noe som kan redusere Kinas økonomiske vekst og skape ringvirkninger i andre land. Men dette kan også føre til at kinesiske myndigheter kommer med flere mottiltak for å støtte opp under egen økonomi, så kineserne kan konsumere mer av det de produserer selv, påpeker Glover.

Selv om Trumps varslede handelspolitikk kan medføre at økonomisk vekst blir mindre enn tidligere anslått både globalt og i fremvoksende markeder, mener forvalteren at flere av de fremvoksende markedene byr på attraktive investeringsmuligheter.

– Vi mener at det er fornuftig å allokere mer kapital til flere av disse markedene nå. Både fordi prisingsrisikoen relativt sett er lavere enn i mange andre markeder, og fordi det er høye vekstutsikter i flere av landene, sier Glover.

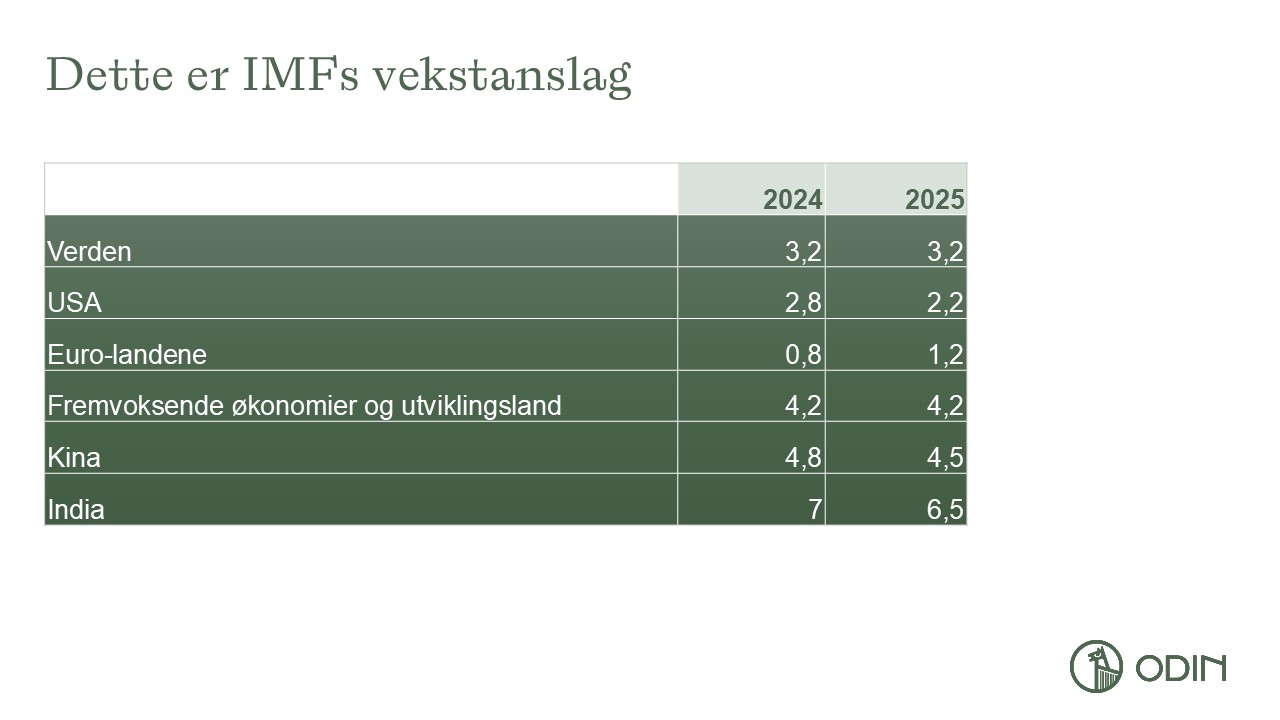

Det internasjonale pengefondet (IMF) anslår den økonomiske veksten i fremvoksende økonomier og utviklingsland til 4,2 prosent både i 2024 og 2025, mens veksten i de mest utviklede landene samlet sett anslås til 1,8 prosent de samme årene. Tabellen viser prosentvis oppgang i bruttonasjonalprodukt (BNP) fra året før.

Markedene svinger forskjellig

Selv om fremvoksende markeder har gitt lavere avkastning enn det globale aksjemarkedet i mange år, har det ikke alltid vært slik. I perioden fra 2001 til 2010 var det motsatt. Tilsvarende ga fremvoksende markeder høyere avkastning enn det globale aksjemarkedet i 1988-1994 (se figur).

– I løpet av de siste drøye 35 årene har fremvoksende markeder faktisk gitt litt høyere avkastning enn det globale markedet samlet sett (målt i dollar), men markedene svinger litt forskjellig. Å inkludere fremvoksende markeder i en aksjeportefølje gir dermed også en god diversifiseringseffekt, sier Glover.

Fremvoksende økonomier ga høyere avkastning enn det globale aksjemarkedet i 1988-1994 og 2001-2010, men lavere avkastning i de periodene kurven er fallende. Grafen viser det relative forholdet mellom aksjeindeksen for fremvoksende markeder (World, Emerging, Equity Indices, MSCI, Mid & Large Cap, Index, Price Return, USD) og globalindeksen (World, Equity Indices, MSCI, Mid & Large Cap, Index, Price Return, USD). Disse landene regnes som fremvoksende markeder, ifølge MSCI: India, Kina, Indonesia, Korea, Malaysia, Filippinene, Taiwan, Thailand, Brasil, Chile, Colombia, Mexico, Peru, Egypt, Kuwait, Qatar, Saudi Arabia, Forente Arabiske emirater, Sør-Afrika, Tsjekkia, Hellas, Ungarn, Polen, Tyrkia.

En forklaring på at markedene ikke svinger i takt, er at de fremvoksende økonomiene er avhengige av amerikanske dollar. Sterk dollar har negativ innvirkning på mange av landene.

– Mange av de fremvoksende økonomiene har ikke tilgang til tilstrekkelig finansiering i lokal valuta, og må derfor finansiere seg i tryggere valuta, som for eksempel amerikanske dollar (USD). Når USD styrkes, øker finansieringskostnadene deres og marginene reduseres. Dette har det imidlertid blitt mindre av de siste 15 årene, så jeg tror at denne effekten blir mindre gjeldende fremover. Selv om dollaren har styrket seg og er så sterk som den er nå, har fremvoksende markeder gjort det bra i store deler av 2024, og det er et sunnhetstegn, mener han.

– De fleste markedene er billige

Sterk dollar og proteksjonistisk handelspolitikk kan altså skape motvind for fremvoksende markeder, men andre forhold kan skape medvind, mener Glover.

– De fleste markedene er «billige», det er stort sett bare finansmarkedene i India og Taiwan som er «dyre». Og selv om det indiske aksjemarkedet har en høy P/E-multippel (pris/resultat), noe som kan tolkes som dyrt, ser det ikke så ille ut når du vurderer de langsiktige verdiene disse selskapene kan skape. India har svært gode vekstutsikter og de har heller ikke de samme handelskonfliktene og geopolitiske spenningene med USA som Kina har. India er mer drevet av innenlandsøkonomien, sier han.

Med økt kjøpekraft og en voksende middelklasse i mange fremvoksende økonomier, øker etterspørselen etter ulike varer og tjenester som vi i vestlige land tar for gitt, påpeker forvalteren. Her fra Delhi i India, verdens mest folkerike land og en av verdens raskest voksende økonomier. (Foto: Matteo Colombo/Getty Images)

Glover har spesielt stor tro på en del markeder han mener ofte neglisjeres av mange aktører.

– Vi har stor tro på land som Indonesia, Malaysia, Filippinene, Sør-Afrika og Vietnam, som i mindre grad påvirkes av den økte geopolitiske uroen, men kanskje til og med kan vinne på den, sier forvalteren.

Han trekker blant annet frem det malaisiske selskapet Vitrox Corp., som produserer testingutstyr til databrikkeindustrien, for å illustrere hvordan handelsstrømmer mellom USA og Kina kan flytte seg til andre land.

– Vitrox selger til både Kina og USA, og konkurrentene er kinesiske og amerikanske. Hvis handelskrigen mellom USA og Kina eskalerer, så de kinesiske konkurrentene ikke får solgt varer til USA og de amerikanske konkurrentene ikke får solgt varer til Kina, vil Vitrox få et stort fortrinn, sier han.

– Mange miner i markedet

Glover understreker at det i fremvoksende markeder finnes en rekke utfordringer og fallgruver.

– Det er mange miner i dette markedet. Mange selskaper sliter med dårlig eierstyring, høy gjeldsbyrde, svak lønnsomhet eller mangelfull miljøhåndtering, for å nevne noen av problemene. Vi mener derfor at en aktiv og selektiv tilnærming er den rette veien å gå, sier han.

ODIN Emerging Markets er et aktivt forvaltet fond med fokus på langsiktig verdiskaping i fremvoksende markeder, og skiller seg vesentlig fra markedets indeks. Odin investerer kun i kvalitetsselskaper med gode resultater, en sterk konkurranseposisjon og en ledelse som prioriterer langsiktig verdiskaping, når markedet tilbyr slike selskaper til en attraktiv pris.

– Vi er betydelig undervektet i Kina sammenlignet med indeks. Vårt fokus er bredere enn kun de store markedene som Kina, India og Korea. Ved å investere i flere ulike land får vi også en god diversifiseringseffekt. Når det gjelder sektorfordeling er vi overvektet innen industri, og har spesielt stor tro på selskaper innenfor visse nisjemarkeder, sier Glover.

Eksempler på slike nisjemarkeder inkluderer maling i Indonesia, programvare for håndtering av ansatte i Thailand, og en nærmatkjede i Polen. Det nyeste tilskuddet i porteføljen er Wonderla Holidays, en av Indias ledende kjeder innen fornøyelsesparker, som har en sterk ekspansjonsstrategi.

– Fornøyelsesparker er en stor mangelvare i India. Når befolkningen får økt levestandard og økt disponibel inntekt, kommer de til å kunne bruke mer penger på rekreasjon. Vi tror at dette er et marked i sterk vekst. Wonderla er en av få aktører som har vist solid lønnsom drift, god kapitalstyring og de har operasjonelt attraktive parker med gode kundevurderinger, sier han.

Selv om aksjemarkedet har gått bra historisk er det ingen garanti for at det vil gjøre det i fremtiden. Avkastningen påvirkes av markedsutviklingen, risikoprofil på din investering, forvalters dyktighet og kostnader. Avkastningen kan bli negativ. Innholdet i denne artikkelen er verken ment som investeringsråd eller anbefalinger. Flere opplysninger finner du i fondenes nøkkelinformasjon, prospekt og vedtekter.