Hvordan påvirker valget i USA aksjemarkedet?

Det amerikanske presidentvalget skaper alltid bølger i markedene, men hva betyr det egentlig for dine investeringer? I en tid med politisk uro og økonomiske endringer er det essensielt å forstå hvilke faktorer som virkelig driver avkastningen på lang sikt.

Hvis vi spoler tiden tilbake til oktober 2016, hadde det amerikanske aksjemarkedet opplevd sterk børsoppgang over flere år, rentene var rekordlave og vi var midt i en polariserende valgkamp, hvor Trump trakk det lengste strået. Det var nok av ting å bekymre seg for når det gjaldt den fremtidige utviklingen til det amerikanske aksjemarkedet. Siden 31. oktober 2016 har det amerikanske aksjemarkedet levert 15,4 prosent årlig totalavkastning i amerikanske dollar.

Tirsdag 5. november skal USA gjennomføre det 60. presidentvalget i landets historie, og igjen, som i de to foregående valgene, ligger det an til å bli et polariserende og splittende valg. Temaer som splitter velgerne er blant annet den økonomiske situasjonen i USA, skatt, innvandring, abort, utenrikspolitikk, reguleringer og spørsmål knyttet til det amerikanske demokratiet. Det som er fascinerende med USA, er at landet har en historie preget av konflikt og store skillelinjer, samtidig som landet har blitt holdt sammen av den amerikanske drømmen – drømmen om sosial mobilitet; hvis du bare jobber hardt og målrettet, er mulighetene uendelige. Det stilles i dag kanskje større spørsmålstegn enn noen gang om hvor levende den drømmen er, men samtidig viser landets historie at amerikanere kan komme gjennom det meste.

USAs politiske og økonomiske system inviterer til verdiskaping

Akkurat som det finnes gode selskaper og bransjer, finnes det attraktive markeder. USAs politiske og økonomiske system gir gode rammevilkår for næringslivet og inviterer til verdiskaping, som gjør at landet i sin helhet oppnår god avkastning på kapitalbasen.

Det er flere årsaker til dette, men i hovedsak skyldes det:

- Et stort nasjonalt marked, ett språk og stor grad av mobilitet i arbeidsmarkedet.

- Dypere og velutviklet kapitalmarked

- Innovasjonsdrevet – og entreprenørdrevet kultur

- Velregulert marked med sterke institusjoner

- Privat eiendomsrett står sterkt – du kan være trygg på at verdiskapingen tilfaller deg som aksjonær

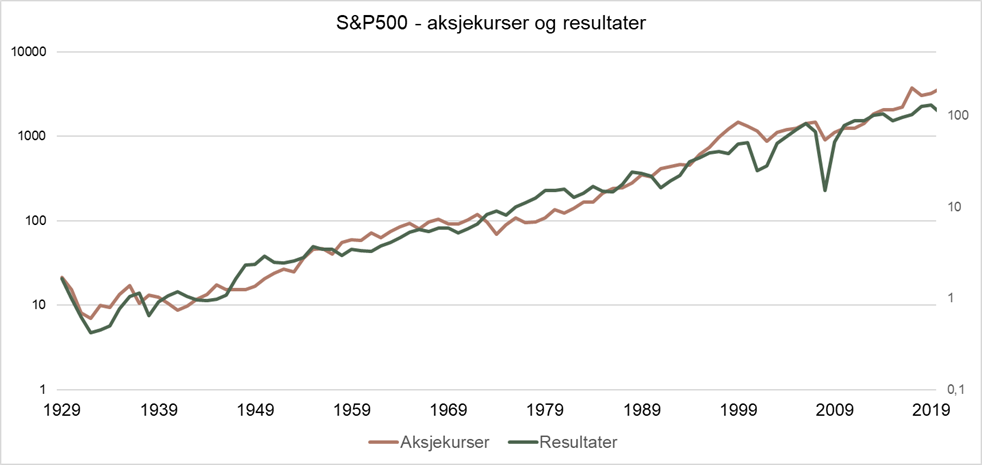

Det er disse faktorene som til sammen gjør at amerikanske selskaper over tid har levert en resultatvekst på 5 prosent årlig siden år 1900. Som investor oppnår du langsiktig avkastning fordi økonomien vokser, og den verdiskapingen tilfaller deg som aksjonær. Over tid er det denne resultatveksten, i kombinasjon med utbytte, som driver avkastningen.

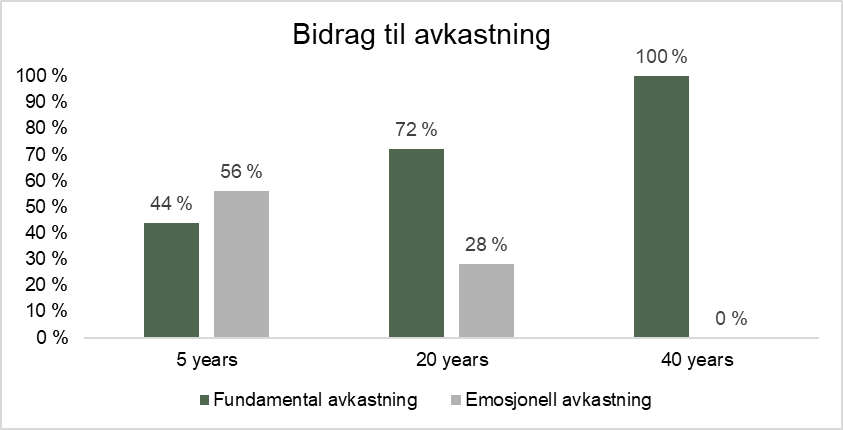

Source: Financial Physics, Dr. Rama Rao.

I det korte og mellomlange bildet er det i hovedsak reprising som står for mesteparten av avkastningen. Selv på 5 års horisont er det den emosjonelle avkastningen og markedets humørsvingninger, eller endringen i verdsettelsen, som står for mer enn 50 prosent av avkastningen. Det er også årsaken til hvorfor vurdering av pris, hvor mye du betaler for et selskap, faktisk er en viktig vurdering og har en påvirkning på resultatet. Med 20 års horisont er det imidlertid de fundamentale faktorene, resultatvekst og utbytte, som står for mesteparten av avkastningen, selv om prising fortsatt står for 28 prosent. Det illustrerer også at jo mer langsiktig du er, jo høyere blir sannsynligheten for positiv avkastning, fordi du reduserer muligheten for at markedets humørsvingninger ødelegger avkastningen.

Kilde: Financial Physics, Dr. Rama Rao.

Det store spørsmålet er derfor: hvilke variabler er det som har betydning?

I artikkelen How Inflation Swindles the Equity Investor fra 1977 nevner Warren Buffett fem faktorer som over tid driver inntjeningsveksten og egenkapitalavkastningen til amerikanske selskaper[i]. Temaet for artikkelen er i utgangspunktet hvordan inflasjon er en utfordring for amerikanske bedrifter. På det tidspunktet var egenkapitalavkastningen for amerikanske bedrifter omtrent 12 prosent. Han redegjorde for noen faktorer om hvordan selskapene kunne oppnå høyere egenkapitalavkastning, selv om han ikke så det som sannsynlig at det ville skje. Disse faktorene er:

- En økning i omløpshastigheten på kapitalen, det vil si total omsetning i forhold til den investerte kapitalen til amerikanske bedrifter

- Lavere renter

- Høyere gjeldsbelastning

- Lavere skatt

- Høyere marginer

God resultatvekst for amerikanske selskaper

Siden 1960 og frem til i dag har resultatveksten for amerikanske selskaper vært rett i underkant av 7 prosent årlig, som er noe høyere enn det langsiktige snittet. Det har drevet egenkapitalavkastningen for amerikanske selskaper til i underkant 19 prosent ved utgangen av 2023. Det skyldes i stor grad at alle de overnevnte variablene har vært i favør av amerikanske selskaper. Amerikanske selskaper har opplevd lavere renter, lavere skatt og høyere marginer. I tillegg bruker selskapene i dag en større andel av overskuddet til å kjøpe tilbake aksjer som en form for utbetaling av overskudd til aksjonærene. Det øker resultatveksten og reduserer bokverdiene. Dette forklarer også hvorfor det amerikanske aksjemarkedet har levert så god avkastning. Det er drevet av fundamentale faktorer som god resultatvekst og høyere kapitalavkastning. Den amerikanske økonomien leverer god lønnsomhet, akkurat som en velsmurt bedrift i et attraktivt marked. Denne verdiskapingen tilfaller aksjonærene.

Det er flere ulike perspektiver på dette, men i artikkelen The End of an era: the coming long-run slowdown in corporate profit growth and stock returns argumenterer forfatterne for at den sterke resultatveksten i stor grad har vært drevet av[ii]:

1) Reduksjon i selskapsskatten, fra 34 prosent i 1989 til 15 prosent i 2019 i effektiv skattesats. Til sammenligning var den 44 prosent i perioden 1962 til 1982.

2) Fallende renter – eksempelvis var FEDs styringsrente over 9 prosent i 1989 mot rundt 5 prosent nå.

Forfatterne i artikkelen How the Wealth Was Won argumenterer i større grad for at den gode resultatveksten skyldes at en økende andel av verdiskapingen har tilfalt aksjonærene, gjennom økte marginer, fremfor at dette har tilfalt arbeidstakerne[iii]. Med andre ord, at kapitaleiere har hentet ut en større andel av den økonomiske verdiskapingen fremfor lønnsmottakere. Dette støttes av det vi ser i driftsmarginene til amerikanske selskaper. På 1970-tallet var driftsmarginen til amerikanske selskaper rundt 12-13 prosent, mens de i dag ligger rundt 16-17 prosent. I tillegg kan det argumenteres for at den amerikanske kapitalismen har blitt mer kapitallett, at vi har kapitalisme uten kapital. Før trengte man stål, fabrikker og maskiner, mens i dag er kapitalismen i større grad immateriell, drevet av kunnskap, ideer og merkevarer.

Valg påvirker rammebetingelsene for næringslivet

Valg av skattenivå og fordeling mellom arbeidstakere og aksjonærer er politiske spørsmål. Slike politiske spørsmål legger rammebetingelser for næringslivet, og på denne måten påvirker valg rammebetingelsene for næringslivet. Her har holdningene endret seg over tid. For å finansiere budsjettunderskuddene under 2. verdenskrig økte den amerikanske selskapsskatten. På starten av 1950-tallet var selskapsskatten 52 prosent og nådde en topp i 1968 med 52,8 prosent. Siden da har den føderale selskapsskatten vært fallende. I dag er den 21 prosent etter at Trump-administrasjonen reduserte skattene i 2017. Et slikt fall i skatteraten har hatt en positiv innvirkning på resultatveksten for amerikanske selskaper. Kamala Harris har ytret ønske om å øke selskapsskatten til 28 prosent, mens Donald Trump vil redusere den ytterligere til 15 prosent for selskaper som har produksjonsvirksomhet i USA. En endring i skattesatsen vil kunne ha en positiv eller negativ innvirkning på resultatveksten til amerikanske selskaper i det korte bildet.

Hvordan vil næringslivet se ut etter valget?

Basert på historikk er det uansett sannsynlig at over virkelig lang tid bør amerikanske selskaper kunne levere god resultatvekst. Selv i en periode som 1900 til 1969, som var preget av endrede økonomiske rammebetingelser som høyere skattesats, høyere renter, to verdenskriger og den store depresjonen, så leverte amerikanske selskaper 3,7 prosent årlig resultatvekst.

Ingen kan spå fremtiden, ikke vi heller, men på lang sikt bør amerikanske selskaper fortsatt ha gode forutsetninger for å fortsatt levere et sted mellom 4 til 7 prosent resultatvekst på aggregert nivå.

Kilde: Odin, Factset, multpl.com

Fremfor å bekymre deg for valget, er du bedre tjent med å ha en verdiversifisert portefølje, som er godt rustet til å håndtere ruskvær og som har gode forutsetninger for å levere resultatvekst og betale utbytte. Samtidig må du sørge for å ikke betale for mye for selskapene, fordi det kan ødelegge mye av avkastningen på 5 til 15 års horisont.

Gode selskaper som drives godt bør ha gode forutsetninger for å tilpasse seg endrede rammebetingelser. Vi mener de selskapene vi har valgt inn i våre fond har gode forutsetninger for å skape verdier på lang sikt, uavhengig av utfallet av valget.

Kilder:

[i] Buffett, Warren. 1977. Fortune, Vol. XCV, No. 5, May 1977, 250-267. New York, NY: Time, Inc.

Buffett, Warren. 1977. How Inflation Swindles the Equity Investor. Fortune, Vol. XCV, No. 5, May 1977, 250-267. New York, NY: Time, Inc.

[ii] Smolyansky, Michael. 2023. “End of an era: The coming long-run slowdown in

corporate profit growth and stock returns,” Finance and Economics Discussion Series 2023-041. Washington: Board of Governors of the Federal Reserve System,

https://doi.org/10.17016/FEDS.2023.041

[iii] Greenwald, Daniel L., Martin Lettau og Sydney C. Ludvigson. 2019. “How the Wealth Was Won: Factor Shares as Market Fundamentals”. Working Paper 25769. National Bureau of Economic Research: http://www.nber.org/papers/w25769