Fondsforvalteren forklarer: Slik er utsiktene for populært eiendomsfond

ODIN Eiendom har steget med over 40 prosent siden bunnen i oktober. Er det duket for videre oppgang?

ODIN Eiendom har steget med over 40 prosent siden bunnen i oktober. Er det duket for videre oppgang?

2022 ble et turbulent år for verdens børser. En av sektorene som ble spesielt hardt rammet av nedturen var den svenske eiendomssektoren, som ODIN Eiendom er sterkt eksponert mot. På det meste var fondet ned over 55 prosent i midten av oktober i fjor, etter å ha steget med nesten 50 prosent i 2021. Nå ser imidlertid stemningen ut til å ha snudd. I skrivende stund er ODIN Eiendom opp mer enn 40 prosent siden bunnen, og det var det mest kjøpte fondet blant SpareBank 1s kunder i fjor.

– Er prisingen fortsatt attraktiv og kompenserer for de tøffere markedsutsiktene, eller er det grunn til å tro at comebacket er midlertidig?

– Fondet har hatt en formidabel start hittil i år, med en økning på 15 prosent bare i løpet av de første ukene av året, men sektoren og fondet handles fortsatt på attraktive priser i et historisk perspektiv, sier Nils Hast, ansvarlig forvalter for ODIN Eiendom. – Det er vanskelig å si noe om den kortsiktige utviklingen fremover når det er rentebevegelser og sentiment, altså psykologien i markedet, som ser ut til å styre markedsbevegelsene. Men med tre års horisont tror jeg ODIN Eiendom vil være en god investering nå, sier forvalteren. Han minner samtidig om at anbefalt tidsperiode for investeringer i fondet er minimum fem år.

Hast råder likevel ingen til å putte alle pengene sine i ODIN Eiendom, men heller la eiendomsfond være en del av en portefølje.

– Du kan for eksempel ha 10-15 prosent i ODIN Eiendom og resten i bredere aksjefond og rentefond. Data viser at de daglige svingningene i en portefølje reduseres ved å inkludere en bit med eiendom. Svingningene er større i eiendom enn i en del andre bransjer, men de går ofte i en annen retning. Det er derfor for eksempel Oljefondet investerer deler av porteføljen i børsnotert eiendom, sier Hast.

50.000 kroner vokste til over en million

Investeringer i eiendom har alltid vært populært i Norge, men ikke alle kan investere store summer i ulike eiendomsprosjekter. For mange har ODIN Eiendom vært et godt alternativ. Det er et aksjefond som investerer i eiendom i det nordiske markedet. Alle investeringer skjer i børsnoterte selskaper, som eier ulike typer eiendom, som blant annet bolig, kontorer og lager, og de fleste selskapene er notert på Stockholmsbørsen, som hadde et svært utfordrende år i fjor.

Økonom Hallgeir Kvadsheim uttalte i januar i år i magasinet Dine Penger at han blir forundret hvis den svenske eiendomssektoren skal veldig mye mer ned, og at ODIN Eiendom kan være en mulighet hvis du tåler høy risiko.

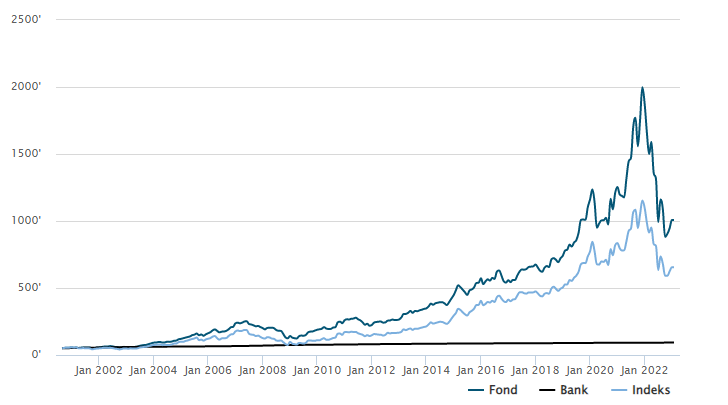

Avkastningen kan nemlig svinge veldig mye, selv om den på lang sikt har vært god. Hadde du satt inn 50.000 kroner i ODIN Eiendom da fondet ble lansert og latt dem stå helt til i dag, ville du vært millionær. Avkastningen i perioden fra august 2000 til januar 2023 var på over 1.900 prosent, eller over 14 prosent i gjennomsnittlig årlig avkastning. Det er omtrent ti ganger så mye som du hadde hatt hvis du i tilsvarende periode satt samme beløp i banken, og over 50 prosent mer enn du hadde hatt hvis du investerte samme beløp i fondets referanseindeks.

På den annen side kan de negative svingningene bli svært store.

Hadde du satt inn 50.000 kroner i ODIN Eiendom da fondet ble lansert og latt dem stå helt til i dag, ville du vært millionær. Vi gjør oppmerksom på at historisk avkastning ikke er noen garanti for fremtidig avkastning. Fremtidig avkastning vil blant annet avhenge av markedsutviklingen, forvalters dyktighet, fondets risiko samt kostnader ved forvaltning. Avkastningen kan bli negativ som følge av kurstap. Avkastningen er fratrukket årlig forvaltningshonorar. Avkastning utover 12 måneder er annualisert. Tallene er oppgitt i NOK.

Sensitiv for renteøkninger

Hovedårsaken bak det kraftige fallet i ODIN Eiendom i fjor var renteøkningene. Fra å ha holdt rentene på ekstremt lave nivåer de siste ti årene, har sentralbankene økt styringsrentene kraftig for å bekjempe den høye inflasjonen.

– Eiendom er en sektor med mye gjeld, og den er sensitiv for rentebevegelser. Når rentene øker, får selskapene dårligere inntjening, og da faller aksjekursene. Men psykologien i markedet har også vært veldig negativ, og da er det gjerne slik at markedet faller for mye, forklarer Hast.

Han tror at fondets kraftige kursøkning de siste månedene først og fremst handler om at man begynner å se slutten på rentehevingene.

– Det bidrar til mindre usikkerhet enn det var i fjor høst. Det andre som er positivt, er at det har kommet en del nye penger inn i sektoren. Eiendomsselskapet Castellum, et av våre toppinnehav i ODIN Eiendom, har fått ny hovedeier i form av den svenske milliardæren Roger Akelius. Når en som Akelius, som har gjort mye smart tidligere, går inn med mye penger i sektoren, tenker mange at dette sannsynligvis vil være en god investering og at prisingen er attraktiv. Samtidig har et ledende pensjonsselskap i Sverige investert nye penger i Balder, et av våre andre store innehav, og det har kommet en del utenlandske nye penger inn i Catena, som vi også har i porteføljen, sier Hast.

Mange har fast rente

Forvalteren forteller at de viktigste driverne for eiendomssektoren fremover er at rentenivået stabiliserer seg, og at obligasjonsmarkedet kommer i gang, slik at selskapene får finansiert seg. Eiendomsselskapene bruker i hovedsak tre finansieringskilder: bankmarkedet, det svenske obligasjonsmarkedet og det europeiske obligasjonsmarkedet. Av disse er det kun bankmarkedet som i dag fungerer tilfredsstillende, ifølge Hast.

– De fleste av våre selskaper har imidlertid vært flinke til å håndtere sin rente- og kreditteksponering gjennom at de har bundet både renter og løpetider. Det betyr at den kraftige økningen i finansieringskostnader kommer til å jobbe seg inn i selskapenes resultatregnskaper over tid. For våre innehav er det vektede snittet for rentebindingen 2,5 år, som innebærer at det tar 2,5 år før nåværende finansieringsvilkår har påvirket hele låneporteføljen. En tredjedel av våre selskaper har en fast rente på 3 år eller mer, sier Hast.

Samtidig som rentekostnadene øker, gir eiendom på den annen side inflasjonsbeskyttelse, ved at de fleste leiekontraktene innen næringseiendom er indeksregulert med konsumprisindeksen (KPI). Ingen selskap har 100 prosent KPI-justering, men de fleste kommersielle selskapene har en svært høy prosentandel.

– Typisk for eiendomsselskaper er forutsigbar, stabil og god inntjening. Inntjeningen er leieinntektene, og de går ikke ned så lenge man ikke får økt ledighet, og det har vi foreløpig ikke sett tegn til. Tvert imot er det slik at leieinntektene i alle segmentene utenom bolig oppjusteres med konsumprisindeksen. Så nå i januar er topplinjen i våre selskaper opptil 10 prosent høyere enn i desember, og få andre sektorer har denne dynamikken. Risikoen ligger i at selskapene må betale mer i renter. Så lenge økonomien ikke går inn i en alvorlig resesjon, kan vi gå ut fra at bedrifter fortsatt vil trenge kontorlokaler og lager, og folk trenger fortsatt et sted å bo. Hvis det blir en alvorlig dyp resesjon, hvilket ikke er vårt hovedscenario, vil det bli mer utfordrende. Men da kommer også rentene til å settes ned, noe som vil være en lindring, forklarer Hast.

Bomben smalt i fjor

Enkelte investorer i det norske markedet uttalte i januar i media at de frykter en tikkende bombe i næringseiendom, i form av store nedjusteringer av eiendomsverdiene i enkelte av eiendomsselskapene i Sverige. Hast mener at bomben i tilfelle smalt i fjor, da falt kursene kraftig.

De nevnte investorene skal selv ha shortet svenske eiendomsaksjer. Det går ut på å låne aksjer, selge dem til dagens kurs, for så å kjøpe dem tilbake før de må leveres tilbake – hvilket innebærer at de vil tjene på et eventuelt fall i aksjekursene og tape på kursøkning.

– Selskapene gir verdivurderinger av sine eiendommer hvert kvartal. Verdivurderingene har ikke beveget seg særlig, til tross for høyere finansieringskostnader, så de er nok litt for høye. Men aksjemarkedet mener at de er 30 prosent for høye. Jeg tror det er mindre enn halvparten av det, sier Hast.

Han påpeker at du – basert på børskursene for flere av de største selskapene i porteføljen – i dag får en nesten like stor rabatt (sammenlignet med verdivurderingen) som du fikk under finanskrisen i 2008, selv om han opplever at dagens situasjon og utsikter er mye bedre enn under finanskrisen.

Selv om aksjemarkedet har gått bra historisk er det ingen garanti for at det vil gjøre det i fremtiden. Avkastningen påvirkes av markedsutviklingen, risikoprofil på din investering, forvalters dyktighet og kostnader. Avkastningen kan bli negativ. Innholdet i denne artikkelen er verken ment som investeringsråd eller anbefalinger. Flere opplysninger finner du i fondenes nøkkelinformasjon, prospekt og vedtekter. Disse er tilgjengelig på www.odinfond.no.